Nedávno jsem narazil na tento poměrně krátký, ale zajímavý článek od společnosti Morningstar, který se věnuje aktuálnímu ocenění amerických akcií na konci roku 2023.

Morningstar – Where Stocks Look Cheap or Expensive

Zajímat by mohl především investory, kteří se zaměřují na faktorové investování, nebo investory, kteří do svého portfolia vybírají tzv. hodnotové akcie.

V článku je zmíněno, že zatímco trh jako celek je oceněn víceméně férově, tak akcie malých hodnotových firem jsou stále poměrně levné a vůči celkovému trhu podhodnoceny. Totéž platí i pro hodnotové akcie velkých a středních firem, ale zde již není podhodnocení tak veliké.

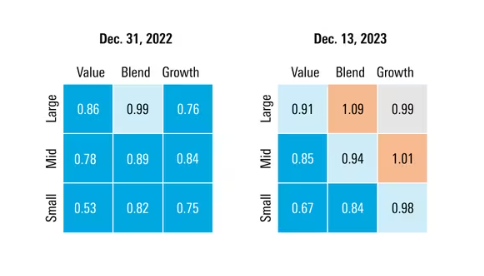

Společnost Morningstar využívá rozdělení akcie podle velikosti na velké, střední a malé firmy a dále podle stylu na hodnotové, růstové a smíšené akcie. Tomuhle rozdělení se říká tzv. Morningstar style box.

Na přiloženém obrázku lze pak vidět, které skupiny jsou podhodnoceny (hodnota výrazněji pod 1), nadhodnoceny (hodnota výrazněji nad 1) a nebo férově ohodnoceny (hodnota blízko 1). Jak je vidno, zatímco na konci roku 2022 byly podhodnoceny téměř všechny skupiny (v době kdy panovala velmi negativní nálada na trzích), tak v roce 2023 jsou podhodnoceny již pouze některé skupiny.

Budoucí očekávání?

A jsou to právě akcie malých hodnotových firem, které mohou těžit z nastávajícího snižování úrokových sazeb nejvíce a naskýtá se zde prostor pro možný budoucí růst.

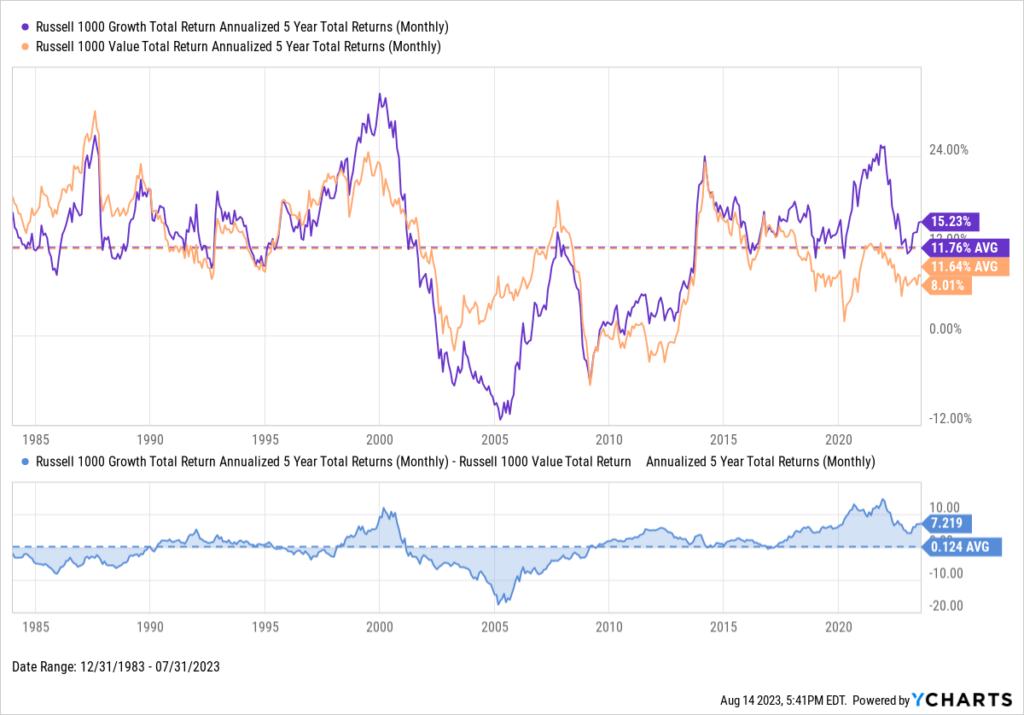

Hodnotové akcie zaostávají za těmi růstovými již někdy od roku 2010 (viz. graf níže), avšak nic netrvá věčně. V budoucnu lze očekávat otočení trendu tak, jak tomu bylo i v minulosti. Proto bychom možná mohli trochu “zhřešit” a akcie malých hodnotových firem za současné situace přidat do portfolia, případně nadvážit o něco více. I přes tento dlouhodobý negativní trend vyznívající špatně pro hodnotové akcie si myslím, že vzdát to a ignorovat hodnotové akcie právě v tento moment by byla chyba.

Nutno však dodat, že tento přístup vyžaduje delší investiční horizont a nemělo by se jednat o jednorázovou spekulaci. Tak jako bychom neměli časovat trh, neměli bychom se ani pokoušet “časovat faktory”. Proto je opravdu na zvážení, zda se pokusit využít aktuální situace, nebo ne.

V případě, že o tom uvažujete, doporučuji se podívat do sekce nejlepší faktorová ETF, kde jsem mimojiné vybral také nejlepší ETF na akcie amerických malých hodnotových firem.