V předchozím článku jsme se zaměřili převážně na teorii a statistiku ohledně časování trhu.

A ať nezůstaneme pouze u nudné teorie, podívejme se prakticky, co by se stalo, pokud bychom chtěli ověřit časování trhu v praxi na historických datech. Tedy udělat tzv. backtest!

Časování trhu – případová studie

A právě na testování na historickcýh datech se zaměřila studie s názvem Does Market Timing Work? od nadnárodní finanční a investiční společnosti Charles Schwab. Ve své studii velmi názorně, jednoduše a věcně zkoumali výsledky různých investičních strategií a porovnávali rozdíl ve výkonnosti portfolia při využití a bez využití časování trhu.

Jaké byly výsledky? Vyčkávat, spekulovat a časovat trh vás může přijít hodně draho. Závěr zmiňované studie uvádí, že cena, kterou zaplatíme čekáním na ideální moment a časem stráveným nad analýzou trhu předčí možný zisk v případě ideálního načasování.

Protože perfektní načasování trhu je takřka nemožné, nejlepší strategií pro většinu z nás je mít plán, držet se jej a investovat hned, jak to bude možné.

Nyní si projdeme celou studii detailněji (včetně použité metodologie) a podíváme se na interpretaci závěru a popis výsledků detailněji.

Metodologie studie časování trhu

Představme si, že na začátku roku dostanete větší sumu peněz (může se jednat například o roční odměny, vrátku daně nebo větší příjem z dividend). A vy stojíte před rozhodnutím, zda peníze máte zainvestovat hned a nebo raději počkat na lepší příležitost, tedy pokusit se časovat časovat trh.

Všude kolem sebe slyšíte, že se očekává krize, ale trhy prozatím dosahují svých maximálních vrcholů. Tomuto rozhodnutí čelíte každý rok ať už jsou momentálně trhy na svém vrcholu, nebo naopak klesají na svá aktuální minima.

Ve studii byla použita částka 2000 amerických dolarů, která byla k dispozici na účtu investora vždy na začátku roku. Abychom situaci lépe přiblížili našim investorům u nás v Česku, použijeme částku 50 000 Kč, přičemž nebudeme brát v úvahu žádný pohyb kurzů a stanovíme si jednotný převodní kurz 1 USD = 25 Kč.

Investovalo se do indexu S&P 500 po dobu 20ti let a výzkum probíhal nad daty od roku 1926 až do roku 2020. Data prezentována v grafech níže pak jsou ze simulace, která byla dělána nad lety 2001 až 2020.

Celková výše investice byla 1 000 000 Kč za dobu 20 let.

5 typů investorů

Studie rozdělila investory na 5 různých typů podle strategie vkladů a načasování investice. Pojďme si jednotlivé typy popsat blíže:

#1 – Jednorázový vklad dokonale časující trh

V našem příkladě budeme tohoto investora nazývat Daniel Dokonalý.

Zásluhou jeho zkušeností (nebo náhody) Daniel dokázal každoročně zainvestovat částku 50 000 Kč v dokonalý moment, když trh byl na svém minimu v daném roce.

Místo toho, aby tedy například vložil onu částku hned na začátku roku, Daniel počkal a částku vložil až 21. září 2021, kdy byl index S&P500 v daném roce na svém minimu. V roce 2002 se situace opakovala. Daniel čekal na dokonalý moment až do 9. října 2002, kdy opět zainvestoval částku 50 000 Kč. Takto pokračoval s ideálním načasováním až do roku 2020.

#2 – Okamžitý jednorázový vklad

Říkejme ji třeba Anička Akční.

Anička se nepokouší časovat trh, Anička nespekuluje.

Každý rok, jakmile Anička dostane svých 50 000 Kč, tak je hned 1. ledna zainvestuje. Mimochodem tato strategie se v angličtině nazývý Lump Sum a více si o ní můžete přečíst v odkazu výše.

#3 – Rozložení na měsíční vklad

Dalším typem investora je Marcel Měsíční.

Marcel má strach z propadů na trhu. Obává se, že kdyby zainvestoval hned celou částku, neunesl by nenadálý propad a proto se rozhodl investici rozložit a investovat každý měsíc stejnou částku (tedy 5000 kč) každý měsíc, počínaje lednem a konče v prosinci. Toto opakuje každý rok.

Mimochodem tato strategie se v angličtině nazývý DCA (Dollar Cost Averaging) a více si o ní můžete přečíst v odkazu výše.

#4 – Jednorázový vklad v nejhorší možnou dobu

Soňa Smolná má nejhorší možné načasování jak jen to jde.

Zásluhou jejího umu (nebo spíše smůly) dokázala Soňa každoročně zainvestovat částku 50 000 Kč v ten nejhorší moment, když trh byl na svém maximu v daném roce.

Soně se například podařilo zainvestovat 50 000 Kč 30. ledna 2001, kdy byl index S&P500 v daném roce na svém maximu. V roce 2002 se situace opakovala. Šona se opět dokázala trefit do ročních maxim a zainvestovala částku 50 000 dne 4. ledna 2002. Takto bohužel pokračovala každý rok a každý rok se trefila do ročního maxima se svou investicí.

#5 – Neinvestuje, čeká

Posledním typem investora (dá-li se tomu říkat investor) je Čeněk Čekající.

Čeněk neustále čeká na vhodný moment a i když jsou trh nízko, říká si že ještě počká, že ještě není ten pravý čas vrhnout se do investice. Proto ponechává peníze na svém spořicím účtu a investování do akcií se pořád vyhýbá.

Výsledky pro rok 2001 až 2020

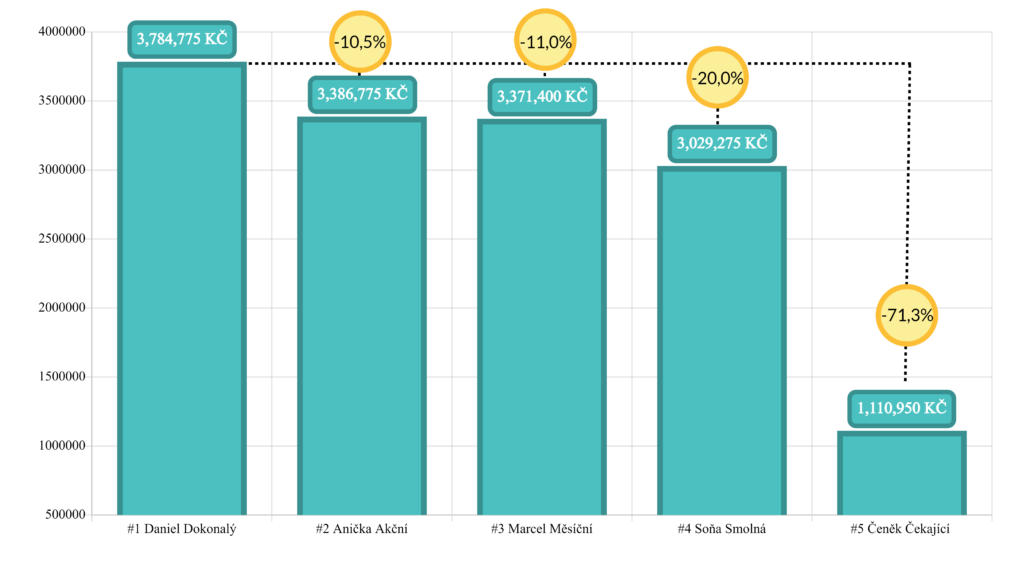

Na grafu níže můžete nalézt hypotetický výsledný majetek všech 5 typů investorů, který by nashromáždili aplikováním své investiční strategie v letech 2001 až 2020.

Není překvapením, že nejlepších výsledku dosáhl Daniel Dokonalý, jehož investice by na konci roku 2020 činila úctyhodných 3 784 775 Kč.

Mnohem zajímavější je ale fakt, že hned na druhým místě by skončila Akční Anička, jejíž celková hodnota investice by byla 3 386 775 Kč. Tedy o pouhých 398 000 Kč méně než Daniel Dokonalý.

To je relativně malý rozdíl, pokud přihlédneme k tomu, že Anička se nijak nesnažila časovat trh a vždy investoval okamžitě a bez rozmyšlení, jakmile měla peníze k dispozici.

Někdo by však mohl namítnout, že výsledkem studie tedy bylo, že časováním trhu dosáhneme nejvyšších zisků. No, to sice ano, ale pouze za předpokladu, že dokážeme trefit ideální moment 20 let po sobě, bez jediné chyby. A to prostě nejde.

Navíc musíme zmínit všechen ten čas, který bychom museli věnovat analýze trhu a stresu, který bychom podstupovali každý den, čekáním na vhodný moment. Praktikovat úspěšně strategii Daniela je na tak dlouhém horizontu téměř nereálné. V tomto kontextu se jeví výsledek Aničky jako výborný.

Na třetím místě pak skončil Marcel Měsíční se svou každo měsíční investicí a aplikací DCA strategie. Hodnota jeho investice by byla téměř totožná jako u Aničky a to 3 371 400 Kč. Tedy pouze o 15 375 Kč méně.

Možná ještě zajímavější je však fakt, že investice Soňi Smolné si také nevedla překvapivě vůbec špatně. I přes její každoroční příšerné načasování byla hodnota její investice na konci roku 2020 lehce neuvěřitelných 3 029 275 Kč. Opět pouze o 357 500 Kč méně než Anička a o 342 125 Kč méně než Marcel. Soně, se i přes své příšerné načasování, podařilo svou investici zhodnotit 3x.

Na posledním místě pak skončil Čeněk Čekající, jehož prokrastinace, obavy a čekání na dokonalý okamžik přinesly zhodnocení pouhých 110 950 Kč. Celková hodnota investice (lépe řečeno spíše spoření) se pak rovnala 1 110 950 Kč. To je mnohem mnohem méně než hodnota investice ostatních investorů

A co ostatní roky?

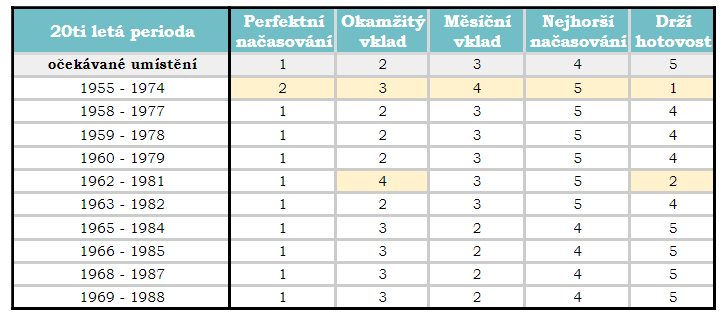

Aby nedošlo k nařčení, že studie byla zaměřená účelově pouze na období v letech 2001 až 2020, kdy výsledky vyšly jak si autoři přáli, byla následně provedena simulace také na všech ostatních 20ti letých obdobích od roku 1926 do roku 2020.

Tedy na období let 1926 až 1945, 1927 až 1946, 1928 až 1947 atd. konče právě lety 2001 až 2020. Celkem tedy v 76 obdobích.

V 66 obdobích ze 76 byly umístění naprosto stejné. Ve zbylých 10 obdobích jsou umístění vypsány v tabulce níže. Ve všech obdobích nikdy neskončil okamžitý jednorázový vklad Akční Aničky na posledním místě.

Anička skončila 4x na svém obvyklém 2 místě, 5x na 3. místě a pouze 1x na 4 místě v období 1926 až 1981. V tomto období navíc hodnota investice na druhém, třetím a čtvrtém místě byla takřka totožná.

Nakonec pak byla simulace rozšířená také na všechna 30ti, 40ti a 50ti letá období, počínaje rokem 1926. Pokud nebudeme počítat pár období, ve kterých se pouze prohodila pozice mezi okamžitým jednorázovým vkladem (strategie Akční Aničky) a rozložením na měsíční vklad (strategie Marcela Měsíčního), pak pořadí ve všech 30ti, 40ti a 50ti letá obdobích bylo vždy stejné.

První byla strategie Petra perfektního, následována strategií Akční Aničky, nebo Marcela Měsíčního. Na čtvrtém místě pak skončila Soňa Smolná se svým špatným načasováním a poslední byl Čeněk Čekající, který neinvestoval vůbec.

Závěr

Máte-li před sebou dlouhodobý investiční horizont, stanovený investiční plán a lámete si hlavu nad tím, kdy zainvestovat větší obnos, pak je odpověď co nejdříve, bez ohledu na to, v jaké fázi se momentálně trh nachází.

Je téměř nemožné dlouhodobě a pravidelně dokonale časovat nákupy, tedy časovat trh. Prakticky nejlepší možnou strategií, kterou může dlouhodobý investor praktikovat je okamžitý nákup s celou částkou, bez ohlednu na to, kde se zrovna trh nachází. Zda je na svých maximech, nebo minimech.

Rozdíl mezi dokonale ideálním načasováním a okamžitou investicí není tak velký, jak bychom očekávali.

Né každý investor však má tolik disciplíny, popřípadě tak dokonale ovládá své emoce, aby měl žaludek na to, zainvestovat celou částku naráz a potom se koukal na dočasný propad, třeba i o 30% až 50%.

V tomto případě není špatnou strategií rozložit větší sumu například na několik částí a investovat měsíčně (aplikovat takzvané průměrování nákladů, anglicky DCA), čímž redukujeme negativní emoce a špatný pocit, pokud se trhy propadnou ihned po zainvestování.

Čekat na dokonalé načasování, nedělat nic a neinvestovat, to je mnohem horší, než to nejhorší možné načasování.

Poznámka autora

Studie nebere v potaz poplatky spojené s nákupem akcií. I když jsou v dnešní době poplatky za nákup akcií u většiny brokerů a investičních platforem minimální (ne-li nulové, ale pozor na tzv. „skryté poplatky“), v konečném důsledku by to mohlo finální výsledek ovlivnit. Hlavně tedy v neprospěch rozložení větší částky do měsíčních nákupů, tedy do strategie Marcela Měsíčního.

Hotovost u Čeňka Čekajícího byla úročena na základě výkonnosti amerických 1 měsíčních pokladničních poukázek (dluhopis) v daném období. Jen pro ilustraci dlouhodobá pruměrna výkonnost amerických 1 měsičních pokladničních poukázek je cca 1,21%.

Zdroje

Does Market Timing Work? – společnost Charles Schwab

Další podobné studie

Podobných studií lze nalézt nespočet, ale zrovna tahle studie mne přišla velmi praktická, názorná a velmi poučná. Pokud bych měl vypíchnout ještě nějaké podobné studie a výzkumy, pak by to byla tato:

- How To Perfectly Time The Market – originální anglická verze od autorů z webu personalfinanceclub.com

- lehce upravená verze v češtině je pak nalezní na webu investiční platformy Portu

Image by pikisuperstar on Freepik

Osobně jsem typ investora číslo 2 a 3. Pokud mám nějakou nečekanou větší částku na investici (roční bonus), investuji ji hned a částku nerozkládám v čase. Pravidelně z výplaty pak každý měsíc opět investuji všechny přebytky. A Jaký typ investora jste vy? Dejte mi vědět do komentářů.