Určitě vás zajímá, jaká je naše investiční strategie? Jak vypadá náš finanční plán a jaké je složení portfolia? Držím se všech zásad, které se vám snažím předat? Nebo, jak se říká, kážu vodu, ale piju víno? Pojďme se na to společně podívat a obrázek si udělejte sami.

V následujících kapitolách si projdeme stěžejní body mého finančního plánu (lépe řečeno našeho, protože spravuji rodinné finance) a také to, jak jsem s rodinným plánem pracoval, jak se vyvíjel a jak se vše postupně zrodilo v mé hlavě.

Počáteční nejistota

Ná úvod hned dodám, že aktuální finanční plán a složení portfolia nevzniklo hned. Byla to postupná myšlenková evoluce, kterou si svým způsobem zřejmě projde každý, kdo se ponoří do tvorby finančního plánu a investování obecně. Krok za krokem, jak jsem se vzdělával, se plán zdokonaloval a složení portfolia měnilo.

Co si budeme nalhávat, i já jsem se snažil přechytračit trh, vymyslet něco co „zaručeně“ povede k vysněným výnosům a rychlému zbohatnutí. Takhle to ale bohužel (nebo možná bohudík) v investování nefunguje.

Jakožto relativně nováček v oblasti investic, jsem z počátku skákal z jednoho aktiva na druhé, nakupoval individuální akcie dle toho, co o nich někdo někde řekl nebo napsal, a to vše bez toho, abych nad tím vším více přemýšlel. Investiční strategie se měnila skoro každý měsíc a zpětným pohledem mohu říct, že jsem si celé portfolio jen zbytečně komplikoval. A to vše jen proto, že se mně zdálo moc jednoduché. Postupem času a tím, jak jsem se o celé portfolio musel starat sám, jsem ale dospěl k tomu, že v jednoduchosti je krása.

Pokud od někoho slyšíte doporučení, že vám stačí na dlouhodobé investiční portfolio jedno akciové ETF sledující nějaký světový index, tak věřte tomu, že to s vámi myslí dobře a že má svým způsobem pravdu. Pokud začínáte s investicemi, máte před sebou dlouhodobý investiční horizont a vašim jediným cílem je finanční nezávislost v XY letech, pak to opravdu stačí. Až později, pokud tomu investor opravdu rozumí, přichází v úvahu možnost rozšířit portfolio o něco dalšího.

Volba investiční strategie

Vyzkoušel jsem, nebo jsem alespoň uvažoval, o různých investičních strategiích. Začal jsem u výběru individuálních akcií, poté jsem podlehl vábení dividendové strategie a vidině postupně rostoucí měsíční renty (tzv. efekt sněhové koule), abych nakonec skončil u zcela pasivního investování za pomoci široce diverzifikovaných ETF. O tom ale více až později.

Byla chyba zkusit všechny tyto strategie? Z mého pohledu ne. Je totiž potřeba se zamyslet nad tím … co vše mne to dalo? A odpovědí jsou zkušenosti, ponaučení a rozhled.

Nemám rád, pokud se člověk soustředí jen na jednu věc, myšlenku či strategii bez toho, aniž by věděl jaké jsou jiné možnosti. Proto si rád čtu i o jiných strategiích, i když jsem nakonec od nich odstoupil. To vše dělám proto, abych sám sobě uměl argumentovat, proč má zvolená strategie je lepší a aby i v mé hlavě docházelo k myšlenkové konfrontaci. Jen tak vzniká silné přesvědčení, že zvolená strategie je správná. Pokud umíte konfrontovat sebe sama a zodpovědět si kritické otázky.

Myšlenková konfrontace

A právě jedna taková konfrontace mne proběhla hlavou, když jsem byl ve fázi, kdy jsem začal vybírat dividendové tituly do svého dividendového portfolia (než jsme tedy tuto strategii opustil) složeného z dividendových aristokratů, králu a obecně jen ze k kvalitních, stabilních a dlouholetých společností.

Na jednom anglicky mluvícím kanále na Youtube s celkem velkým počtem sledujících (několik set tisíc) se jeden takový velice solidně vypadající a hovořící starší pán (odhadem ve věku 60 let) prezentuje tím, že začal investovat do dividendového portfolia složeného pouze z amerických akcií (ach ti američané a jejich home country bias) v roce 2008 (neřekl přesný měsíc) s částkou 46783$ a nyní (bylo to někdy v srpnu v roce 2021) byla hodnota jeho portfolia cca 167436$. Portfolio mu v té době generovalo cca 5000$ ročně na dividendách, které vždy reinvestoval. Kromě počátečního vkladu tedy pouze reinvestoval dividendy a nepřidávál již žádné další peníze.

Na kanále popisuje, jak tráví nemalý čas výběrem titulů, jak přemýšlí o reinvestici dividend, jak případně řeší pokles dividendy, výměnu jednoho tituly za druhý, rebalanci atd. Dokážete si představit, že s tím má né zrovna málo práce.

A protože onen pán zmínil přesnou částku a rok kdy začal investovat, napadlo mne konfrontovat jeho strategii s pasivním kopírováním indexu S&P 500 za pomoci ETF. Znovu dodám, že jsem tuto konfrontaci dělal v době, kdy jsem této dividendové strategii věřil a byl jsem jejim příznivcem.

Volba S&P 500 v tomto případě byl výborný benchmark pro porovnání, neboť jak onen pán sám říkal, vybíral pouze americké akcie. A ať jsem si zkoušel dělat backtesty jak jsem chtěl, tak pasivní strategie z toho vyšla vždy jednoznačně lépe. A to se bavíme pouze o výnosu! Nebavíme se o množství času (možná i stresu), které bylo nutno strávit nad správou této dividendové strategie.

A to byl pro mne osobně zlomový okamžik. Zlomový okamžik v tom, že jsem přestal jen slepě věřit čemukoliv co slyším a vidím, i když to vypadá jakkoliv lákavě. Od té doby se snažím všechny poznatky a informace ověřit z několik zdrojů, pokud je možno podložit závěry nějakou studií a udělat si vlastní výpočty.

Schválně si zkuste udělat takový backtest sami, data máté … ja použil portfolio vizualizer a ETF SPY s reinvestici dividend.

Mimochodem, v roce 2008 začala finanční krize a právě měsíc, kdy bychom začali investovat byl hodně důležitý. Proto je tam obrovský rozdíl mezi tím, zda by člověk začal investovat v lednu, nebo v prosinci. Každopádně pasivní strategie vítězí vždy a výsledky mne vyšly takové:

- Počátek investování Leden 2008 – konečná hodnota 189690$

- Počátek investování Únor 2008 – konečná hodnota 201897$

- Počátek investování Březen 2008 – konečná hodnota 207253$

- Počátek investování Duben 2008 – konečná hodnota 209141$

- Počátek investování Květen 2008 – konečná hodnota 199627$

- Počátek investování Červen 2008 – konečná hodnota 196654$

- Počátek investování Červenec 2008 – konečná hodnota 214571$

- Počátek investování Srpen 2008 – konečná hodnota 216516$

- Počátek investování Září 2008 – konečná hodnota 213221$

- Počátek investování Říjen 2008 – konečná hodnota 235440$

- Počátek investování Listopad 2008 – konečná hodnota 282027$

- Počátek investování Prosinec 2008 – konečná hodnota 303127$

Ve všech případech je to značně více než oněch 167436$

Nastavení a výběr investiční strategie je pouze první část investičního procesu. Mnohem důležitější je ale ta část, kdy musíte u vámi zvolené strategie setrvat (pokud tedy již pevně věříte, že to je ta pravá strategie) a to i v době, kdy se obecně trhům, nebo vaši strategii nedaří. Musíte si umět odpovědět proč jste tuto strategii zvolili a mít plán, na tyto krizové scénáře. Samotné hledání strategie, které pevně věříme, bohužel nepřijde ze dne na den.

Investiční plán

Dost řečí, pojďme přejít ke konkrétním detailům mé investiční strategie, finančnímu plánu a konkrétního složení portfolia

Rozpočet

Bez toho, aniž bychom znali náš osobní (nebo rodinný) rozpočet si nedokážu představit jakoukoliv možnost investování a tvorby finančního plánu. Dle mého je velmi dobré, troufám si říct i nutné, znát všechny své měsíční (nebo roční) příjmy a výdaje alespoň v hrubých číslech. Nejsem zastánce přehnaného hlídání rozpočtu a evidování každého sebemenšího nákupu. Nepotřebuji žádné fintechové aplikace, stačí mi tužka a papír (popřípadě Excel) a výpis z internetového bankovnictví.

Osobně si eviduji statistiku všech příjmů (zde je to většinou jednodušší), výdajů (zde to již bývá složitější a je potřeba seznam průběžně doplňovat a upravovat) a na základě těchto údajů si hlídám spořící míru, sestavuji roční očekávaný rozpočet a upravují výši investic. Původně jsem aktualizoval rozpočet každý měsíc, ale došel jsem k závěru, že je to zbytečně moc často. Nyní rozpočet aktualizuji co čtvrt roku a samotné plánování dělám na roční bázi, popřípadě při velkých změnách, které rozpočet ovlivňují (jako je například změna práce nebo nově narozené dítě).

Než nějak zběsile šetřit a omezovat se, raději snažím si zvyšovat kvalifikaci a tím zvyšovat příjem. A to se daří! Ale rozhodně neutrácím zbytečně. Cenu za služby si hlídám tak, abych neplatil značně více, než je průměr trhu a u zboží si hlídám poměr cena/výkon. Jeden příklad za všechny – ještě dnes se najdou lidé, kteří stále platí za tarif u mobilního operátora téměř 1000 Kč měsíčně i přes to, že se dají velmi jednoduše sehnat nabídky na neomezený tarif se slušnou porcí dat pod 500 Kč. Ale právě toto často hodně lidí neřeší. Nebo spojit služby mobilní operátora a poskytovatele internetu a vyjednat si nějaký balíček slev.

Každopádně více o rozpočtu, jak jej sestavit a co hlídat se dozvíte zde.

Finanční rezerva

Mít vybudovanou finanční rezervu je naprostý základ. Na toto jsem napsal samostatný článek. Zde se dočtete proč je potřeba mít finanční rezervu, jak ji stvořit a jak s ní pracovat.

Jak to máme s finanční rezervou u nás?

Protože jsme větší rodina a mám rád pocit, že rodina je (a vždy bude) dostatečně zabezpečena pokud by nastala nějaká nenadálá situace, držíme rezervu ve výši cca 12 ti měsíčních nezbytných výdajů. Opět to nijak nepřeháním s hlídáním kolik přesně to je. Někdy to bude méně, někdy více. V rámci rozpočtu si vše eviduji a hlídám, aktuální vše rezervy je jeden z údajů, který okamžitě vidím a vím, jak na tom jsem.

Pro někoho se může zdát výše rezervy zbytečně veliká. Pro mne občas taky, ale kromě faktu, že se mne lépe spí, tak tato výše vychází i z rodinného rozpočtu a našich potřeb, kde se snažím plánovat výdaje na celý rok dopředu. K tomu je ještě bokem odložena částka na skutečně nečekané výdaje (tzv. železná rezerva).

Samotná rezerva je pak uložena na spořících účtech (oddělené roční plánované výdaje a železná rezerva) a termínovaných vkladech s různou dobou konce. Tím je docíleno toho, že část peněz (cca polovina) je okamžitě likvidní na spořícím účtu a zbylá část peněz je vždy likvidní po dalších 2 až 4 měsících. V případě nutnosti se s tím dá velmi lehce pracovat. Vše samozřejmě obsluhuji online z pohodlí domova. Ani kvůli termínovaným vkladům není potřeba běhat do banky osobně.

S tímto nastavením bychom dokázali přežít až rok bez jakýchkoliv příjmů, bez nutnosti sahat na ostatní aktiva a investice. A to je důvod, proč se mne klidně spí a nemusím se stresovat co by, kdyby …

Finanční plán a cíle

Zde je to poměrně jednoduché. Všechny naše cíle jsou dlouhodobého charakteru. Ať už se jedná o finanční nezávislost, které bychom rádi dosáhli v 55 letech (kéž by to šlo dříve, ale bohužel jsme začali pozdě), nebo o investice pro děti.

Finanční nezávislost pro nás znamená volnost a být pánem svého času. Předpokládám, že stále budeme pracovat, ale bude to na nás, kdy a jak často. Kdo ví co bude za 10, 15 nebo 20 let a jakým směrem se technologie budou ubírat. Již dnes, díky oboru ve kterém pracuji, mám možnost pracovat kdekoliv na světě, ale prozatím je to pořád o tom, že „musím“. Práce je sice i mým koníčkem, ale vidina toho, že si sám určím, kdy budu pracovat a kdy ne, je motivující.

U dětí je cíl prozatím stanoven na jejich plnoletost a pravděpodobný odchod na vysokou školu. Samotný účel peněz však není přesně určený. Předpokládám, že finance půjdou na studium, výměnný pobyt, nebo možná na výdaje spojené s vlastním bydlením. Uvidíme …

Jediný střednědobý cíl je pak nové auto, kde životnost auta a následná obměna je plánovaná každých cca 10 až 12 let.

Jak píše Morgan Housel ve své knize Psychologie peněz, není vždy potřeba mít konkrétní cíl. Není nic špatného na tom investovat jen tak, bez konkrétního cíle, ale vhodnější je mít nějaký plán a strategii, jak plánu dosáhnout. Existuje množství studií, které uvádějí, že lidé, kteří mají sestaven finanční plán a mají jej sepsán dosahují svých cílů častěji a dříve než ti, kteří žádný plán nemají. Absence finančního plánu může vést k tomu, že sjedete ze své cesty, popřípadě až k tomu, že do cíle nikdy nedojedete.

Jak si stanovit finanční plán a jak s ním pracovat se dočtete zde.

Investiční strategie

Plán a cíle byly určeny, nyní se tedy podívejme jakou jsem zvolil investiční strategii a jak přistupuji k volbě jednotlivých aktiv, jak uvažuji nad výběrem konkrétního fondu, jako to vše zapadá do celkového kontextu struktury portfolia a jak provádím následnou správu celého portfolia.

1. Výběr aktiv

Na následujících řádcích naleznete stručný popis většiny nejznámějších a nejpoužívanějších aktiv. Kromě popisu se pokusím úvést i důvody proč dané aktivum do svého portfolia zařadil, ale také proč ne.

Akcie

Jelikož všechny mé finanční cílé jsou víceméně dlouhodobé (vyjímečně střednědobé), hlavní část portfolia nemůže tvořit nic jiného než akciová složka. Akcie jsou dlouhodobě nejvýnosnější aktivum, které dokáže porazit inflaci a zhodnotit majetek.

Volatilita akcií mne nechává chladným, dočasné propady neřeším a soustředím se na dodržení zvolené strategie i při propadech trhů.

Zda volím výběr individuálních akcií a nebo volím raději široce diverzifikovaná ETF se dočtete níže.

Dluhopisy

Minulá doba dluhopisům nepřála. Výnos na dluhopisech díky velmi nízkým úrokovým sazbám po celém světě byl minimální. Pokud měl někdo dlouhodobý horizont, nebyl sebemenší důvod dluhopisy do portfolia zařazovat.

Rád debatuju nad tím, zda jsou opravdu akcie rizikovější, jak se často říká, než samotné dluhopisy. Osobně se přikláním k tomu, že dluhopisy jsou rizikovější. Nutno však dodat, že není dluhopis jako dluhopis. Tento názor je třeba brát a hodnotit z pohledu dlouhodobého investora. Pro lidi s větší averzí k riziku a pro kratší investiční horizont jsou dluhopisy vhodným nástrojem jak snížit riziko/volatilitu portfolia, ale je potřeba vybrat ty správné dluhopisy.

Úplně bych se vyhnul všem korporátním dluhopisům nakupovaných napřímo, kde kreditní riziko je největším strašákem, a běžný investor častokrát nedokáže správně posoudit rizikovost daného dluhopisu.

Méně rizikovější jsou pak státní dluhopisy, které mohou být vhodným doplňkem do portfolia. Dle mého je pak nutností vybírat dluhopisy v domácí měně, popřípadě vybírat takové, které jsou do domácí měny zajištěny. Pokud bych zvažoval investici do dluhopisů, tak jedině přes nějaký široce diverzifikovaný fond zajištěný do koruny. A to platí jak pro státní, tak pro korporátní dluhopisy.

Pokud by někoho zajímala hlubší studie ohledně dluhopisů a proč zajišťovat do koruny (nebo obecně do domácí měny) pak doporučuji tento článek Going Global with Bonds od investiční společnosti Vanguard. Studii se pokusím někdy v budoucnu rozebrat více do detailu v samostatném článku.

Zlato

Nejsem příznivcem zlata v portfoliu. A to už v jakékoliv formě. Ať už v podobě fyzických slitků, cihliček nebo investičních mincí, tak v papírové podobě v rámci nákupů fondů, které drží zlato, nebo akcií těžarů zlata.

Přikláním se k názoru, že zlato není aktivum. Zlato nic neprodukuje, nemám z jeho držení žádné dividendy, příjem, nic. Zlato je víceméně pouhá spekulace na růst ceny s tím, že koupím levně a prodám později dráž, nebo alespoň za stejnou hodnotu.

I když se o zlatu tvrdí, že dokáže uchovat hodnotu (a do jisté míry, ve velmi dlouhém určitém období, to částečně pravda je), dlouhodobě zlato neporáží inflaci a co víc, je poměrně volatilní. Jedinou výhodou pak může být nízka, nebo dokonce záporná korelace s akciovým trhem.

Od nákupu fyzického zlata mne odrazuje hlavně velmi velký spread, tedy rozdíl mezi nákupní a prodejní cenou. Schválně si zkuste nakoupit fyzické zlato v jeden den a druhý den jej prodat. Asi se budete divit, o kolik % méně dostane.

Zastánci zlata často argumentují tím, že je dobré mít něco fyzického pro případ apokalypsy. No nejsme si jistý, jak moc vám zlato v případě apokalypsy pomůže. To už budou lepší konzervy, voda, alkohol, zbraně a náboje. Dokážu pochopit, pokud má někdo fyzické zlato jako pojistku. Přeci jen, dá se snadno (pokud nemáte kilogramy zlata) odnést s sebou pryč a můžeme vám značně usnadnit nečekanou situaci, kdy musíte opustit zemi a do zavřené banky (bankomatu či internetového bankovnictví) se již nedostanete. Ale pokud bych měl mít zlato, tak osobně bych tam držel jen opravdu velmi malou část v podobě pár desítek tisíc.

Osobně jako spekulaci a pojistku pro nenadálým situacím mám raději kryptoměny. O tom více později.

Ostatní komodity

Pokud jsem psal, že nejsem fanouškem zlata, tak ještě víc nejsem fanouškem komodit. Z dlouhodobého hlediska jsou komodity z jedním nejhorších aktiv.

Komodity jsou velmi cyklické, velmi volatilní a dlouhodobým držením vyloženě prodělávají. Jsou vhodné maximálně na krátkodobou spekulaci, pokud tomu někdo opravdu rozumí.

Kryptoměny

Jakožto člověk pracující v IT mne samozřejmě kryptoměny zaujaly. Postupem času, čím více jsem kryptoměny studoval, tím více mě zajímaly hlavně jejich vlastnosti a možnosti využití.

Z investičního hlediska musím kryptoměny považovat stále za spekulativní aktivum. Osobně v kryptoměnách spatřuji svobodu a svým způsobem i pojistku proti tradičnímu finančnímu světu. Na kryptoměny nepohlížím jako na nástroj rychlého zbohatnutí. Myslím si, že v budoucnu budou hrát kryptoměny ještě velkou roli, ale na to si ještě musíme chvíli počkat.

Nemovitosti (REITs)

Co se týče fyzických investičních nemovitostí (nemovitost pro vlastní bydlení do portfolia nepočítám), tak nevidím důvod je zařazovat do portfolia, které má velikost menší než řekneme nižší desítky milionů.

Proč? Do této velikosti portfolia nevidím důvod diverzifikovat více a většina z nás již vlastní alespoň nemovitost pro vlastní bydlení, takže nějaká expozice tam již je. A i když jsou nemovitosti u čechů v oblibě, z pohledu ochrany majetku bych nedržel v nemovitostech více než řekneme 20-30%. Pokud bychom chtěli vlastnit investiční byt o hodnotě cca 2,5M měli bychom mít portfolio o velikosti alespoň 10M cca.

Investováním do nemovitosti se jedná o expozici na lokální trh (tedy pro většinu čtenářů na Českou Republiku), kde většinou i pracujete nebo podnikáte, a také o expozici do lokální měny (tedy do České koruny). A pokud bychom to s alokací přehnali, může to být poměrně riskantní krok mít vsazeno vše na lokální měnu a lokální trh.

Pokud se podíváme do světa, tak procento nemovitostí v majetku nejbohatších lidí na světě je mnohem nižší. U nich se alokace pohybuje v průměru okolo 10%. Proč tomu tak je? Zkuste se nad tím zamyslet…

Samotné REITy (něco jako nemovitostní fondy) jsou pak zastoupeny již ve světových indexech a osobně nevidím REITy jako nějakou vlastní třídu aktiv. Korelace s akciovým trhem je poměrně velká a pokud vlastníte nějakou fyzickou nemovitost, tak nevidím důvod investovat ještě do REITů.

Podobně to vidím s nemovitostními fondy. U nich vidím, ještě další negativa, ale o tom více v samostatném článku.

Alternativní investice

Toto je pro mne osobně zatím neprozkoumaná oblast. Co se týče alternativních investic obecně, tak se přikláním k tomu, že u větších portfolií dává smysl alokovat část portfolia právě sem.

Může to být velmi rozumná investice jak z pohledu výnosu, tak hlavně z pohledu diverzifikace. U alternativních investic je velmi malá (pokud vůbec nějaká) korelace jak s akciovým trhem, tak i s jinými druhy aktiv. Negativem může být nízká likvidita, ale i zde bude platit, že záleží o jaké předměty se jedná.

Alternativní investice dávají smysl, avšak klíčové, je správný výběr. A zde musí člověk volit budťo nějaký fond, nebo mít a znát opravdu odborníka. Jako běžný investor bych se sám do tohoto segmentu investic nepouštěl.

2. Typy použitých fondů a produktů

Prošli jsme si jednotlivá aktiva a už víte, ze kterých vybírám, k čemu se kloním. Nyní se podívejme jak to je s výběrem fondů a investičních produktů, která pokrývají zvolená aktiva.

Snad je to ze všech mých článků zřejmé, ale pokud ne, pak tedy zmíním, že jsem velký zastánce pasivního investování. Že pasivní investování je ten správný přístup, který bych doporučil téměř všem, jsem si utvrdil již mnohokrát. Mé přesvědčení je postaveno nejen na mých osobních zkušenostech, ale také na základě mnoha studií o výhodnosti pasivní přístupu o kterých píší zde.

Základní kámen investičního portfolia tedy tvoří akciové široce diverzifikovaná ETF kopírující pasivní indexy. Pokud je to možné, vyhýbám se jakýmkoliv fondům s aktivní správou, nebo aktivně řízeným indexům (ano i takové se nejdou).

Všechny použité ETF fondy jsou akumulační. Proč? Protože jsem stále v akumulační fázi, tedy ve fázi budování majetku a nehodlám čerpat žádnou rentu ještě mnoho let, vyhýbám se úplně příjmu jakýchkoliv dividend přímo na investiční účet. Díky zdanění dividend je jejich příjem neefektivní a investor si ukrajuje část zisků tím, že si nechává vyplácet dividendy a následně z nich odvádí daň. Nehledě na to, že příjem dividend zvyšuje také administrativní zátěž správy portfolia (daňové přiznání) a investor musí myslet na to, kdy dostává jakou dividendu a tu pak sám následně reinvestovat. Mnohem výhodnější je tedy použití akumulačních fondů a výplatě dividend na účet investora ve fázi akumulace se úplně vyhnout.

Fondy se snažím vybírat od těch největších poskytovatelů, pokud možno také co největší fond z pohledu majetku pod správou fondu a z co nejdelší historií. Hodně důležitá je pak také metodologie s jakou pracuje pasivní index a na základě čeho jsou firmy do indexů vybírány. Toto je klíčové zejména pro faktorové ETF.

O tom jak vybírat a kde vyhledávat ETF fondy se můžete dočíst v samotném článku.

3. Struktura portfolia a procentuální alokace

Když jsme začínal, tak jsem podceňoval mnohokrát zmiňovanou jednoduchost celého portfolia. Pokud si zvolíte složité portfolio složené z mnoha fondů, různých druhů aktiv, u různých brokerů, tak dříve či později se jako já dostanete do stavu, kdy už se vám to bude zdát moc. Obsluha portfolia vám bude brát více času než chcete, budete se v tom lehce ztrácet a přijdou doby, kdy to budete chtít takříkajíc zabalit, nebo se na to alespoň dočasně vykašlat.

Proto jsem postupem času dospěl k tomu, že celé portfolio chci mít sestaveno z co nejméně různých druhů aktiv a samotné akciové portfolio by nemělo obsahovat více než 3 maximálně 4 ETF.

Co se týče procentuální alokace, dospěl jsem prozatím k názoru, že alokovat do čehokoliv méně než 10% nemá smysl. Uvažuji-li o něčem, co chci zařadit do portfolia a dospěju-li k názoru, že daná alokace by měla být pod 10% pak takovou investici úplně vynechávám. Opět je to z důvodu jednoduchosti a obsluhy celého portfolia.

Je možné, že v budoucnu tento přístup přehodnotím. Ale to nastane až v momentě, kdy bude celková hodnota celého portfolia značně vyšší než je teď. Při aktuální velikosti mne dává větší smysl zmíněná jednoduchost.

S tou jednoduchostí a obsluhou portfolia se váže ještě jedna činnost a tou je automatizace.

4. Nákupy a automatizace

Samotné nákupy provádím jednou měsíčně, vždy následující dny, když mne přijde výplata. Pro všechny investice mám nastaven trvalý příkaz, který převádí peníze z běžného účtu kam mne chodí výplata na investiční účet u téže banky. Peníze na investice jsou tedy ihned odděleny dle aktuální konkrétní výše. Tím nedojde k použití peněz určených na investice k jinému účelu. Z investičního účtu jsou peníze opět trvalým příkazem distribuovány na konkrétní brokery, burzy, jiné banky (jiné spořící účty), fondy, atd.

Celý investiční proces se snažím co nejvíce automatizovat, bohužel plná automatizace ještě není možná. Kryptoměny nakupuji manuálně na burze. Kvůli jejich větší volatilitě zde ale neprovádím pravidelný nákup, ale časuji nákupy, tedy časuji trh. Jsem si toho vědom, že bych toto dělat neměl, ale přeci jen samotné kryptoměny beru jako spekulaci a trochu i jako hraní. Tedy i to časování trhu tady do toho konceptu zapadá. Avšak i zde uvažuji a nějaké automatizaci, například přes službu štosuj.cz, se kterou jsem si již trochu hrál.

Nákup ETF pak provádím u brokera Interactive Brokers, kde jsem přešel z brokera Degiro. U Interactive Brokers mám účet v Maďarsku, tedy IBCE pobočka, takže posílám koruny na sběrný účet. Nákupy pak provádím manuálně, konverzi měny za mne udělá Interactive Brokers sám při nákupu za středový kurz. Při všech posledních porovnáních byl středový kurz stejný, nebo lepší než u Revolutu.

U Interactive Brokers jsem experimentoval s funkcionalitou pro pravidelné nákupy (Recurring Investment), ale bohužel né všechna ETF která mám v portfoliu se dají přes tuto funkcionalitu nakoupit (některá ETF nepodporují frakce, tudíž se nedají nakupovat automaticky). Prozatím tedy zůstávám v réžimu manuálního nakupování, avšak v budoucnu hodlám proces plně automatizovat.

5. Evidence, rebalance a správa portfolia

Evidenci veškerého majetku, příjmů, výdajů a jednotlivých transakcí si vedu v excelu. Abych byl přesnější, tak se jedná o online dokument Google Sheet, ve kterém využívám služby Google Finance a dotahuji si data o jednotlivých měnách, cenu akcií, ETF, ale také cenu kryptoměn a tradičních fiat měn.

Jedná se o evidenci, která sice není dokonalá, ale zcela vyhovuje mým potřebám. Cokoliv, co mi v evidenci chybí si mohu kdykoliv dodat a mohu opravovat evidované údaje jak potřebuji. Žádný existující tool mne nevyhovoval, vždy tam něco chybělo.

Aktualizaci evidence jsem první roky dělal každý měsíc, ale popravdě nebylo to moc přínosné a zbytečně pracné. V počátcích to možná šlo, měl jsem lepší přehled a vytvořil si určitý návyk, ale postupem času jsem dospěl k tomu, že to není potřeba. Nyní provádím aktualizaci každé čtvrtletí, ale myslím si, že časem se dostanu až k tomu, že přejdu na pololetní či roční frekvenci aktualizací.

Rebalancovat portfolio se snažím rovnou nákupy. Při větších odchylkách pak rebalancuji na roční bázi, to je dostatečná a efektivní frekvence. Kombinuji tedy spouštění rebalance jak na základě časové preference, tak i na základě odchylky od požadované alokace.

Na téma rebalance jsem napsal samostatný článek.

Složení portfolia

A nyní se konečně tedy dostáváme k tomu, co vás všechny asi zajímá nejvíce a to je konkrétní složení portfolia, výběr investičních produktů a jednotlivá procentuální alokace.

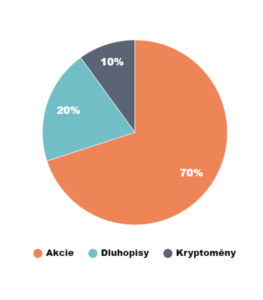

Akciová část – cca 70%

Hlavní charakteristiky implementace:

- Složení hlavně z ETF kopírujících pasivní indexy -> nevybírat individuální akcie

- Příklon k faktorům jako je size, value a profitability

- Co největší jednoduchost portfolia

- Žádné ETF s alokací pod 10%

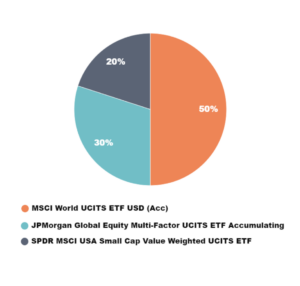

MSCI World UCITS ETF USD (Acc) – Ticker: IWDA – alokace 50%

Základ portfolia je tvořen ETF sledující index velkých (tzv. Large Cap) a středních (tzv. Mid Cap) firem z vyspělých zemí (Developed Markets) a to konkrétně iShares Core MSCI World UCITS ETF USD (Acc) s ISINem IE00B4L5Y983 a požadovanou alokací 50%.

Toto ETF jsem zvolil z důvodu, že nejsem ještě plně přesvědčen o tom, že chci investovat do rozvojových zemí (Emerging Markets) a proto volím pouze vyspělé země. Volba tohoto ETF mne dává prostor později ETF na rozvojové země do portfolia zařadit. Pokud bych volil velmi oblíbené ETF Vanguard FTSE All-World (VWCE) pak tuto možnost nemám a rozvojové země jsou v indexu a samotném ETF zahrnuty automaticky.

Dále hrají ve prospěch tohoto fondu jeho velikost a tím pádem i likvidita, historie, nákladovost, replikační metoda a poskytovatel.

Poslední dobou ale uvažuji, že bych možná začal nakupovat jiné ETF sledující stejný index a to konkrétně SPDR MSCI World UCITS ETF s ISINem IE00BFY0GT14. Velikost fondu v poslední době značně narostla, samotné ETF se dá koupit na mnoha burzách, má nákladovost pouze 0,12% p.a. oproti 0,20% p.a. u iShares Core MSCI World. A co víc i samotná cena je menší, což dává více prostoru pro možnost investice i menších částek u někoho, kdo nenakupuje frakce.

Pokud bych měl více rozvinout myšlenku, proč prozatím neinvestuji do rozvojových zemí (možná se to v budoucnu změní), tak největší překážkou je pro mne poměr rizika k výnosu. Rozvojové země považuji za velmi rizikové a historické očekávané premium za postoupení tohoto rizika se mne nezdá adekvátní.

Rozvojové země tvoří pouze cca 11% celosvětové tržní kapitalizace a nevidím nic špatného na tom, pokud investor bude tuto část ignorovat. Pokud se podíváme na složení indexů, které sledují rozvojové země, pak téměř 50% tvoří dvě země a to Čína a Taiwan. Připadá vám to v pořádku? Mne rozhodně ne a to nejen díky tomu, že přímo tyto konkrétní dvě země klidně mohou skončit ve válce. Problematika investic do rozvojových trhů by stačila na samotný článek. Za zmínku stojí podotknout na problémy spojené s politikou a do jisté míry i diktaturou v daných zemích, učetní standardy, restrikce co se investic týče a samotné vydávání akcií a listing na burzách (ADR certifikáty).

Argumentem proč investovat do rozvojových zemí bývá často nízka valuace a tedy možné očekávané vyšší budoucí zisky. Opět nejsem si jist, zda nízká valuace v tomto případě opravdu indikuje možné vyšší budoucí zisky. Účetní standardy v rozvojových zemích jsou rozdílné od vyspělého světa a samotná valuace nemusí nic znamenat. Jednoduše řečeno poměr rizika a výnosu mne nemotivuje investovat do rozvíjejících se trhů. To vše mne utvrzuje v tom, že prozatím se tomuto regionu vyhnu.

Druhá část portfolia je tvořena faktorovými ETF, o kterých mám vlastní sérii článků o faktorovém investování. Popsat faktorové investování se nedá úplně jednoduše. Proto, koho to zajímá, přečtěte si alespoň úvod již dříve zmíněné série.

JPMorgan Global Equity Multi-Factor UCITS ETF Accumulating – Ticker:JPGL – alokace 30%

Jedná se o multifaktorové ETF, které sleduje velké a střední firmy. Co se týče geografického je složení ETF velmi podobné světovým indexům s mírným nadvážením severní ameriky. ETF je tzv. equal weighted, jednotlivé sektory jsou zastoupeny téměř stejně a žádná individuální akcie netvoří více než 0,4% hodnoty celého ETF. Pokud budete hledat toto ETF, můžete také použít ISIN IE00BJRCLL96.

Došel jsem k názoru, že se jedná o nejlepší dostupné UCITS multifaktorové ETF zaměřené na kvalitu/profitabilitu firem, hodnotový faktor a částečně i momentum. Očekávané premium na základě historické výkonnosti faktorů s přihlédnutím na nákladovost a metodologii fondu jsem stanovil na cca 0,4% až 0,7% nad výnos trhu.

SPDR MSCI USA Small Cap Value Weighted UCITS ETF – Ticker: ZPRV – alokace 20%

ETF je zaměřeno na malé hodnotové firmy z USA. Mále hodnotové firmy jsou skvělým rozšířením portfolia k široce diverzifikovanému světovému ETF. Ačkoliv jsou akcie malých firem více riskantnější a tedy i více volatilní, mohou přinést nadvýnos oproti trhu. Právě akcie malých hodnotových firem (oproti akciím malých růstových firem) jsou jednou z nejvýnosnější kombinací faktorů prověřenou časem. Opět bych vás spíše odkázal na mou sérii článků o faktorovém investování, kde je toto popsáno více do detailu.

A Proč právě toto konkrétní ETF? Protože co se týče UCITS fondů, pak neexistuje dle mého žádné lepší ETF, které by sledovalo právě malé hodnotové firmy ať už jen z USA, nebo z celého světa. Pokud by existovalo ETF na malé hodnotové firmy z celého světa, pak bych jej určitě za toto ETF vyměnil.

Zkušenější investoři ale zajisté budou kontrovat, že zde existuje ještě ETF SPDR MSCI Europe Small Cap Value Weighted UCITS ETF aka ZPRX, které sleduje akcie malých hodnotových firem z Evropy. Původně i toto ETF bylo součástí portfolia, ale vyřadil jsem jej z těchto důvodů:

- Jednoduchost složení portfolia. Nechtěl jsem mít více než 3 až 4 ETF v portfoliu a toto ETF mělo nejmenší váhu

- Vyjdeme li z indexu MSCI World Small Cap Value Index zaměřenému na malé hodnotové firmy z celého světa, pak Evropa co se týče malých firem tvoří pouze něco okolo 15% až 20% všech firem v indexu. To je opravdu zanedbatelná část. V rámci celosvětové tržní kapitalizace pak malé hodnotové firmy z Evropy zaujímají pouze něco málo přes 2%.

Pokud bych měl ETF ZPRX zařadit poboku ZPRV do svého portfolia, pak by to muselo být v poměru něco jako 3 až 4 ku 1. A vyjdu-li z požadované celkové alokace 20% pro malé hodnotové firmy, pak by ZPRX tvořilo pouze cca 5% až 7% což je opět něco, co nechci. Jedná se o příliš malou alokaci a zbytečnou komplikaci portfolia - Poslední bod je pak čistě osobní subjektivní názor. Ná základě určitých dat a ukazatelů, jsem dospěl k tomu, že Evropa a hlavně tedy Evropská Unie není vhodné prostředí pro malé firmy (a nejen malé firmy). Přílišná regulace, administrativa, politika evropské unie a další faktory hrají v neprospěch tohoto ETF. A proto preferuji v tomto směru USA, která nabízí lepší prostředí pro malé firmy a začínající firmy. Dokud tedy nebude globální ETF na akcie malých hodnotových firem nevidím důvod ZPRX do portfolia zařazovat. Další možností by bylo zařadit do portfolia malé hodnotové firmy z rozvíjejících se trhů, ale o tom proč neinvestuji do rozvíjejících trhů jsem již psal.

Jak vidíte akciová část portfolia je vcelku jednoduchá. Tato část tvoří jasný základ pro splnění cíle na finanční nezávislost. V rámci portfolia se snažím držet všech hlavních charakteristik uvedených v úvodu. Postupem času jsem dospěl k názoru, že v jednoduchosti je krása a že není potřeba si portfolio komplikovat mnoha různými ETF. Sám jsem dospěl k tomu, že se nechci starat a nechci mít portfolio složené z více než 3 až 4 ETF. Komplikovanější portfolio zvyšuje nejen čas na správu, ale také transakční poplatky.

Pro úplnost doplním, že v době psaní tohoto článku nejsem vlastníkem žádných individuálních akcií. Poslední individuální akcie, které jsem vlastnil, jsem prodal (se ztrátou, jak jinak) a momentálně nehodlám žádné nové individuální akcie nakupovat.

Část akciové složky také tvoří doplňkové penzijní spoření (DPS v dynamické variantě), historicky vlastněné otevřené podílové fondy (OPF) a dětské účty u Portu (Portfolio 10). Co se týče DPS, tak jej vlastním již několik let a držím jej při životě pouze díky příspěvkům zaměstnavatele. DPS tvoří zanedbatelnou část portfolia, proto jej tak nějak odděluji od zbytku portfolia a nijak extra s ním nekalkuluji v rámci procentuální alokace. Podobně to platí i pro zmiňované podílové fondy. Je v nich pouze zanedbatelná částka a postupně tyto fondy exituji a finance přesouvám do ETF. Do podílových fondů již dále nepřispívám. Dětské účty u Portu jsou ke splnění jiných investičních cílů a slouží (a tak je také beru) jako samostatná oddělená portfolia od dětí.

Dluhopisová část – cca 20%

Na konci roku 2021 se nám podařilo nakoupit poslední emisi vládních protiinflačních dluhopisů. Ačkoliv je náš investiční horizont dlouhý, byly zde uloženy peníze, které tvoří malou část finanční rezervy a peníze na střednědobý finanční cíl pro výměnu auta. Částečně jsou tam také uloženy rodinné peníze, které mají být investovány více konzervativně. V rámci diskuze uvnitř rodiny jsme dospěli k tomu, že by přece jen nebylo vhodné být plně zainvestováni pouze do akcií, i když je náš investiční horizont dlouhodobý. Přístup k riziku, znalosti investičního prostředí a přesvědčení v rámci rodiny není stejné a to je třeba respektovat. Likvidita 1x ročně nám nevadí, pocítáme s ní v rámci našeho plánu.

Žádné další dluhopisy v portfoliu nemáme. Je však možné, že postupem času nějaké dluhopisy do portfolia zařadíme, nebo vyměníme za ty protiinflační. Pokud ano, tak pak zřejmě přes nějaký fond, který je v českých korunách (CZK). Zřejmě tedy nepůjde o ETF, protože ETF hedgované do české koruny neexistuje (alespoň co vím). Proč v českých korunách? To jsem již psal v úvodu tohoto článku, kde jsem popisoval postoj k dluhopisům s odkazem na studii o výhodnosti (dalo by se říct i nutnosti) zajišťovat dluhopisy do lokální měny.

Kryptoměny – cca 10%

Asi nikoho nepřekvapí, že jako IT pracovník mám blíže ke kryptoměnám. Jsem velkým fanouškem Bitcoinu, ale historicky i vlastním i nějaké ty shitcoiny (bohužel). Skoro každý si tím prošel a já nebyl vyjímkou. Vzal jsme si z toho ponaučení a byla to dobrá lekce. Chybami se člověk učí, ale jak se říká, lepší je se učit z chyb jiných. Pokud tedy chcete radu, tak nenakupujte blbosti, vždy si o dané kryptoměně něco nastudujte.

V současné době převádím většinu oněch alternativních kryptoměn do Bitcoinu jakmile je to alespoň trochu výhodné. Bitcoin nyní tvoří cca 85% celkové hodnoty všech kryptoměn a Bitcoiny držím na hardwarové peněžence Trezor. Ale jak se říká, seed co jsem měl napsán na papírku mně snědl pes a já vlastně žádné Bitcoiny nemám, protože k nim nemám přístup 🙂

Alternativní investice – cca 1%

Zde chci jen zmínit, že jsem si vyzkoušel platformu Portu Gallery a zanedbatelnou část portfolia jsem investoval do předmětů jako jsou hodinky, známky, víno a bankovky. Byla to čistě jen zvědavost, jak platforma funguje.

Nemovitosti – X%

Záměrně neuvádím nemovitosti do celkového složení portfolia. Jednak z důvodu, že se špatně určuje aktuální hodnota nemovitosti (samozřejmě znám orientační hodnotu), ale také z důvodu abnormálně rostoucích cen nemovitostí. Pokud bych nemovitosti započítal do celkového portfolia, pak zaujmou jeho velmi velkou část.

Do nemovitosti počítám pouze investiční nemovitosti a ne byt či dům, ve kterém se bydlí. Samozřejmě sám pro sebe vím, jak velkou celkovou část portfolia nemovitosti tvoří a podle toho s tím pracuji. Pokud to zkrátím, tak se snažím docílit toho, aby nemovitosti (počítaje tedy jen ty investiční) netvořily více než 20% celkové hodnoty celého majetku.

Závěrečné slovo

Pokud jste to dočetli až sem, tak jistě již máte obrázek o tom, zda se řídím vlastními radami, které se na mém webu snažím prezentovat, a nebo ne. Já osobně tedy věřím, že ano.

Investice nejsou sprint, jedná se spíše o maratón a tam je potřeba tréninku a pevné vůle. Nevzdávejte se při prvním neúspěchu, venujte všemu čas, učte se z chyb (nejlépe z těch od cizích lidí) a doufám, že jak vy, tak i my svůj maratón dokončime úspěšně.

Tak co myslíte, řídím se tím, co sám prezentuji, nebo ne? Já doufám, že ano. Ale nebudu lhát, prostor pro zlepšení je zde vždy a sám vidím prostor pro zlepšení v určitých oblastech. Napište mi do komentářů, zda vám můj (náš) přístup dává smysl nebo ne.