Jak vybírat a kde vyhledávat ETF je velmi častá otázka všech začínajícch investorů.

V dnešní době existuje obrovské množství nabízených ETF. Zároveň však každý den také vznikají (ale i zanikají) nové. Jen pro představu, v době psaní tohoto článku je celosvětově nabízeno téměř 10 000 ETF a z toho přibližně přes 3000 ETF nabízených v zemích evropské unie spadající pod takzvanou UCITS regulaci. A toto číslo neustále každoročně roste!

Jak vybírat a kde vyhledávat ETF?

Můžeme najít ETF zaměřující se pouze na určitý region (například Evropu, nebo Severní Ameriku), konkrétní zemi, určitý sektor (automobilový průmysl, energie, zdravotnictví, atd.), nebo také tématicky zaměřené ETF sledující výrobu polovodičů, e-sport, čistou energii, nebo například biotechnologie. A to jsem vyjmenoval pouze zlomek toho, jaké možnosti máme.

Avšak všechna tato různorodá dělení a specificky zaměřená ETF jsou spíš volbou osobní preference. Je jen a jen čistě na Vás, zda si vyberete ten či onen region, nebo nějaký konkrétní sektor.

Jak se tedy v tom všem vyznat? Jak se všemi těmito informace nakládat a jak vybrat to správné ETF?

Pokud zde hledáte návod jak najít to nejlepší ETF (ať už z pohledu výkonnosti, nebo toho co je v současnosti trendy a zda je lepší ETF zaměřené na technologie, energetiku, nebo umělou inteligenci) pak vás musím zklamat. Nic takové zde nenajdete.

Oblast, na kterou bych se rád zaměřil jsou ostatní charakteristiky ETF, které svým způsobem určují „kvalitu“ daného ETF a to zejména s přihlédnutím na nakládání s dividendami a zdanění, likviditu, nákladovost, bezpečnost a dlouhodobost investice a jako bonus možnost jednoduše nakoupit ETF i pro drobného investora.

Kde vyhledávat ETF?

Jakožto investor investující v rámci evropské unie se zaměřím pouze na vyhledávání ETF, které spadající pod takzvanou UCITS regulaci. Tato regulace zavádí určitá pravidla a limity, které by měly ochraňovat investory v rámci EU.

Nebudu se pouštět do rozboru toho, zda tomu tak je, jak moc to je přínosné (nebo naopak omezující) a zda takovou regulaci vůbec potřebujeme. To ať si udělá obrázek každý sám. Cílem regulace bylo mimojiné zajistit, abychom k jiným ETF než těm, které spadají pod UCITS regulaci, neměli mít vůbec přístup.

Pravda je však taková, že stále existují způsoby jak takové fondy nakoupit. Pokud by to někoho zajímalo, dejte mi vědět do komentářů, nebo pošlete email a já vám možnosti popíšu. Je možné, že v budoucnu na toto téma napíši samostatný článek.

Nyní se již pojďme podívat na jednotlivé portály či stránky, odkud lze informace čerpat. Ve výběru mám své nejoblíbenější stránky, které používám velmi často. Zároveň si ale myslím, že zvolené portály jsou nejlepší jak z pohledu kvality, tak i obsahu a nabízené funkcionality.

JustETF

Web JustETF.com jednozačně hraje prim v mém žebříčku. Naleznete zde obsáhlou databázi ETF, kvalitní a aktualizovaný obsah. U samotných ETF je uvedeno mnoho charakteristik. Uživatelská přívětivost, široké možnosti vyhledávání a filtrace to jsou stěžejní vlastnosti portálu.

Extra ETF

Poměrně rozsáhlý a kvalitní obsah také nabízí web Extra ETF. Nevýhodou, alespoň tedy pro mne, je nepřítomnost překladu do angličtiny. Web je primárně v německém jazyce, ale nedávno zda přibyla možnost překladu do španělštiny, italštiny a francouzštiny. Angličtina však stále chybí, snad se jednou dočkáme.

S překladem do angličtiny si částečně dokáže poradit automatický překlad stránky od googlu, není to však ideální. Obsahově je web naplňen spoustou užitečných informací a charakteristik fondu. Troufám si říct, že množství uváděných informací je větší než na webu JustETF. Portál je však spíš pro pokročilejší uživatele a používám jej spíše pro doplnění informací ohledně fondu, který si najdu na webu JustETF.

Ostatní portály

Bohužel, tím bych výběr portálu zřejmě uzavřel. Nic lepšího jsem nenašel a zmíněné dva portály jsou pro mne plně dostačující při hledání informací o ETF. Ostatní weby byly buď obsahově slabší, nebo uživatelsky nepřívětivé. Paleta nabízených platforem se nedá srovnávat s tím, jaké jsou možnosti pro vyhledávání ETF mimo UCITS regulaci. Pokud víte o nějakém jiném zajímavém portálu nebo projektu zaměřeném na databázi UCITS ETF, dejte mne vědět do komentářů.

Jak vybírat ETF? Obsluha webu JustETF

Na následujících řádcích se zaměřím primárně na vyhledávání ETF na webu JustETF. Z mého pohledu je uživatelsky nejpříjemnější a obsahově nejširší. Zároveň jsou všechny důležité informace a charakteristiky ETF zdarma a není potřeba žádné placené verze pro plnohodnotné vyhledávání.

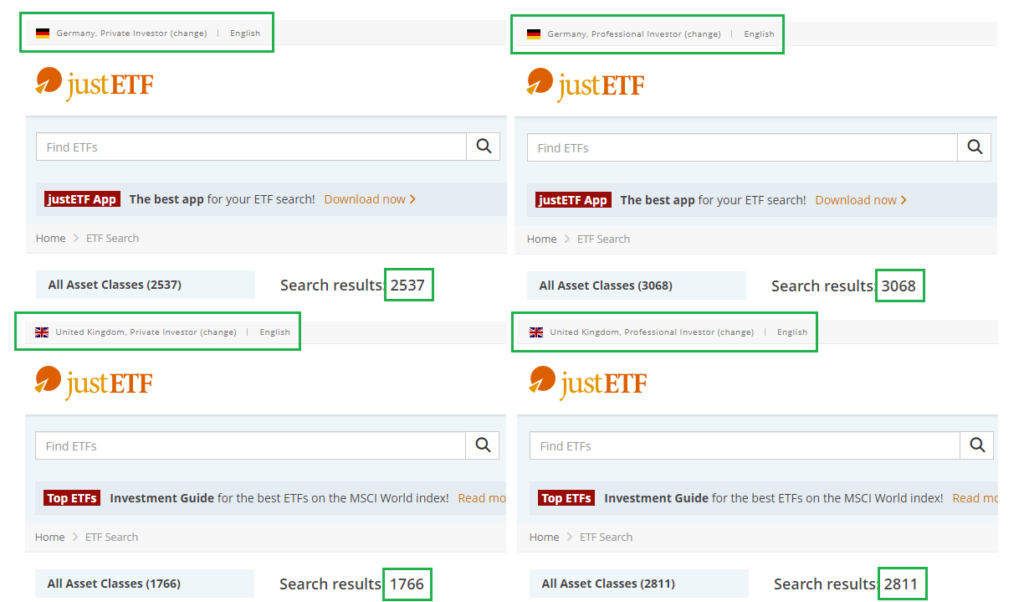

Dříve než se pustíme do samotného vyhledávání je důležité si při vstupu na stránku zvolit tzv. „profil investora“. Podle volby profilu pak portál skryje nebo zobrazí některá ETF. Jak přesně to funguje netuším, ale má to spojitost s legislativou dané země a možností (nebo naopak nemožností) investovat do určitých ETF na základě regulace. Proto je tato volba velmi důležitá, abychom vyhledávali z co nejširší nabídky ETF.

Obecně lze říct, že správnou volbou profilu chcete dosáhnout co nejširší nabídky. Tedy mít dostupný co největší počet ETF, v nich vyhledávat, filtrovat a až posléze řešit, zda dané ETF je, nebo není u vašeho brokera, u vaši investiční platformy, dostupné. A pokud dostupné není, tak zjistit, jak a zda je možné jej někde jinde nakoupit.

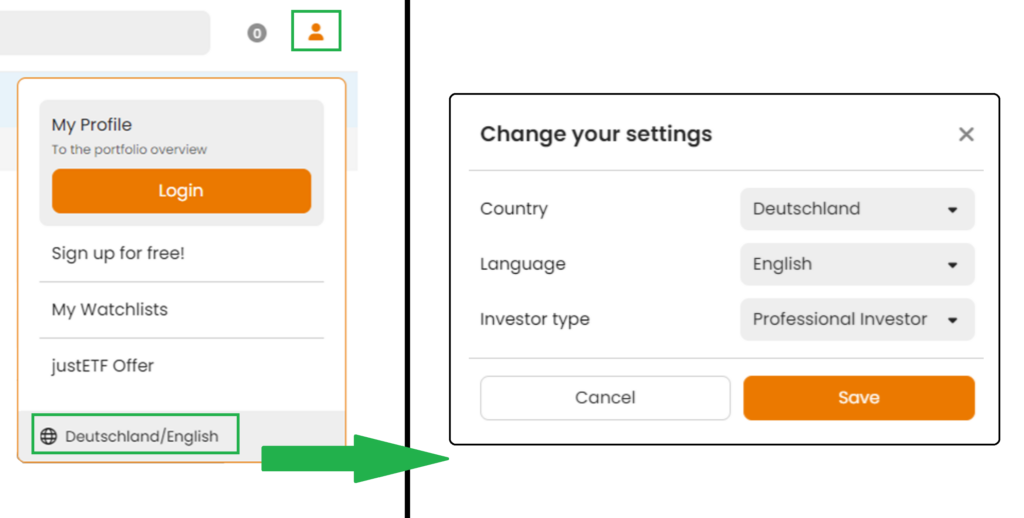

Volbu profilu provedete přes nejetí myší na siluetu postavy nahoře v liště (pozor, neklikat na siluetu). V okně, které se vám zobrazí po najetí myší siluetu postavy, klikněte dole na ikonu zeměkoule s aktuálním nastavením.

Otevře se vám nové dialogové okno, kde máte možnost nastavit zemi, jazky a typ investora. Nejlepší zkušenost mám s volbou profilu „Německý institucionální investor“ (Institutional Investor, Germany), kde je nabídka ETF největší. Když zvolíte „profil investora z Německa“, pořád máte možnost si web přepnou například do angličtiny. Defaultně však bude v jazyce německém.

Na obrázku můžete vidět, jak se počet dostupných ETF mění na základě volby profilu investora.

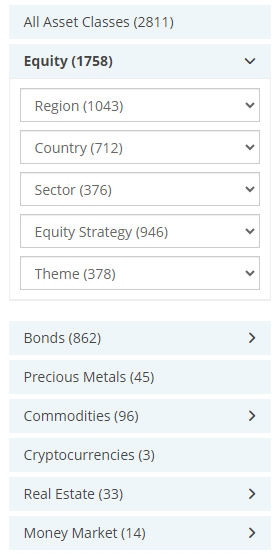

V Levém menu pak můžete nalézt dvě základní sekce na filtrování ETF.

První sekce se zaměřuje na filtraci na základě třídy aktiv a následně pak podle země, regionu, tématiky, sektoru zaměření a dalších možností. Každá třída aktiv má své vlastní užší dělení. V základním dělení si můžete vybrat, zda chcete ETF zaměřené na akcie (Equity), dluhopisy (Bonds), vzácné kovy (Precious Metals), komodity (Commodities), kryptoměny (Cryptocurrencies), nemovitosti (Real Estate, tzv. REITs) nebo fondy peněžního trhu (Money Market).

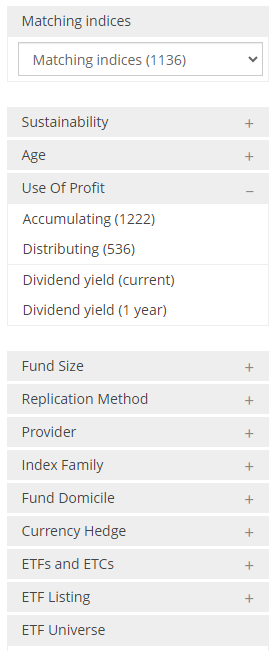

Druhá sekce je zaměřena na filtrování za pomocí charakteristik daného ETF. Možnosti filtrace jsou následující:

Pojdmě si v rychlosti popsat, co jednotlivé volby znamenají:

- Sledovaný index (Matching indices) – filtrace na základě toho, jaký index dané ETF sleduje. Najdete zde všechny hlavní indexy, ale i jejich sub varianty

- Propagátor (Promotion ETFs) – tuto volbu můžete plně ignorovat. Jedná se o informaci ktera investiční platforma či broker dané ETF propaguje.

- Spoření (Savings Plan ETFs) – opět můžete plně ignorovat. Jedná se pouze o informaci, v rámci které investiční platforma či brokera je možné dané ETF zahrnout do svého spoření (alternativa našeho penzijního spoření)

- Udržitelnost (Sustainability) – zobrazení pouze fondu, které podporují udržitelnost na základě ESG, RSI a jiných metod

- Stáří fondu (Age)

- Nakládání se zisky (Use Of Profit) – určení, zda fond dividendy reinvestuje již v rámci fondu, tzv. akumulační (Accumulating) fondy, nebo zda dividendy jsou vypláceny přímo na účet investora, tzv. distribuční (Distributing) fondy.

- Velikost fondu (Fund Size)

- Replikační metoda (Replication Method) – viz. popis níže

- Poskytovatel (Provider) – která investiční společnost je poskytovatelem ETF

- Rodina indexu (Index Family) – každý index také pochází od určitého poskytovatele. Lze filtrovat ETF na základě tohoto poskytovatele (rodiny) indexu. Pokud skládáme

- Sídlo fondu (Fund Domicile) – sídlo fondu je spojeno s daněním zisků z prodeje a zdanění dividend.

- Měnové zajištění (Currency Hedge)

- Druh fondu (ETFs and ETCs) – tuto volbu můžete plně ignorovat. Z hlediska produktů nabízených v rámci burzy (ETP) se produkty podle svého zaměření a druhu dělí ná ETF, ETC, a ETN.

- Kde lze nakoupit (ETF Listing) – filtrace na základě toho, na které burze lze nakupovat

- Styl ETF (ETF Universe) – lze zde odfiltrovat ETF, které jsou aktivně spravovány (tedy nesledují žádný index), popřípadě ETF, která se zaměřují na shortování, nebo páková ETF.

Pro někoho méně zkušeného to může být na první pohled lehce matoucí, co všechny tyto charakteristiky znamenají a jaký mají vliv na rozhodování o tom, zda je ETF pro nás vhodné, nebo ne. Níže si rozebereme jednotlivé charakteristiky a požadavky na ETF detailněji. Na následujících řádcích se pokusím jednoduše popsat, jakým způsobem je potřeba o ETF uvažovat a jak u mne probíhá proces výběru vhodného ETF.

Důležité charakteristiky fondu

Nejprve se zaměříme na charakteristiky a požadavky, které by měl dle mého splňovat každý fond, každé ETF o které uvažujeme. Některé z těchto požadavků lze aplikovat přímo na filtry nabízené na webu justETF, jiné je nutno dohledat v detailech vybraného ETF, popřípadě nakouknout až do samotného Factsheetu nebo dokumentu obsahujícím klíčové informace (KIID) o ETF.

Nákladovost

Hned ze startu nemůžeme začít ničím jiným než nákladovostí fondu. Existuje několik studií a výzkumů, které dospěly k závěru, že právě nákladovost fondu je jedním ze základních ukazatelů, zda bude fond úspěšný nebo ne. Za zmínku určitě stojí studie společnosti Morningstar s názvem Fund Fees Predict Future Success or Failure. Rozebrat studii více do hloubky je nad rámec tohoto článku, takže pokud vás zajímají detaily a umíte anglicky, určitě si zmíněnou studii přečtěte.

TER – Velmi důležitým ukazatelem nákladovosti fondu je tzv. TER tedy Total Expense Ratio. Toto číslo uvádí kolik % z celkového objemu majetku ve fondu budeme ročně platit jako poplatek za správu. Z čeho se TER skládá a zda jde opravdu o jediný a konečný poplatek, který zaplatíte při držení ETF by vydalo na samostatný článek.

V rychlosti jen zmíním, že dalšími náklady mohou být transakční náklady a náklady za rebalanci (daně z odprodeje), ale také možné zisky z půjčování akcií. Ačkoliv se možná podle názvu zdá, že TER zahrnuje úplně všechny poplatky, není tomu tak. Počítat jen s TER může být lehce zavádějící, ale určitě bych TER z důležitých charakteristik fondu nevynechával. Pro více detailů ohledně TER poplatku, co zahrnuje a co ne, vás prozatím odkážu na vysvětlení přímo na webu JustETF.

Ne vždy platí, že nejnižší TER rovná se nejlepší či nejlevnější ETF. Avšak pokud narazíme na dvě v ostatních vlastnostech shodná ETF, jedno má TER 0,10% a druhé 0,40% pak je opravdu na zvážení, zda je vyšší poplatek ospraveditelný.

Tracking Difference – S ohledem na nákladovost je mnohem důležitější údaj než TER spíše rozdíl (odchylka) ve výkonnosti fondu oproti sledovanému indexu (angl. Tracking Difference). Tracking Difference je to, co by vás mělo zajímat a právě TER je považován za jednoduchý a nejlepší indikátor budoucího rozdílu ve výkonnosti fondu oproti sledovanému indexu.

Pokud bude mít fond TER 1% , výkonnost indexu bude 10% a vše ostatní bude stejné, pak výkonnost fondu bude pouze 9% a rozdíl ve sledování indexu bude právě ono 1%. Samozřejmě tak jednoduché to není a do výpočtu vstupuje více faktorů, jako již dříve zmíněné transakční náklady, možný zisk z půjčování akcií a daně placené na úrovni fondu.

Velikost TER však má zásadní vliv na výslednou odchylku od indexu. Čím bude TER vyšší, tím pravděpodobněji bude i vyšší rozdíl oproti sledovanému indexu. Pokud by fond dokonale sledoval index a neměl žádné náklady, tak by byl rozdíl nulový.

Občas se také může stát, že rozdíl je kladný a fond dokonce překonává sledovaný index i přes veškeré poplatky, které musí zaplatit. Jak je to možné? Kromě již zmíněných faktorů na to může mít vliv také volba replikační metody (viz. popis níže). Pokud nebude index sledován úplně a bude vhodně optimalizován, pak lze docílit i kladného rozdílu ve sledování.

Velké fondy mohou také aplikovat úspory z rozsahu, snížit náklady a mohou mít vyšší zisky z půjčování akcií. Důležité však je sledovat konzistenci odchylky oproti indexu. Pokud je odchylka stabilní, pak lze říct, že je to dáno metodologií a implementací a nejedná se o náhodu. Pokud odchylka hodně osciluje, pak se může (ale nutně nemusí) jednat spíše o náhodu momentálně kladné odchylky.

Hodnotu trackign difference můžete nalézt na webu extraetf.com, nebo je možno využít poměrně šikovné stránky trackingdifferences.com, kde lze ETF porovnávat nejen na základě odchylky oproti sledovanému indexu.

Sídlo fondu – Dalším faktorem nepřímo určující nákladovost pak může být fund domicile, neboli místo, kde ETF sídlí. Mnoho ETF sídlí v tzv. daňových rájích jako je Irsko nebo Lucembursko.

Pokud pak fond prodává svá aktiva (například v rámci rebalance) a nebo dostává dividendy, jsou náklady na daně minimální (někdy až nulové). Pasivní fondy pak mají v Evropě zpravidla domicil v Irsku nebo v Lucembursku, což není náhoda. Pokud fond vyplácí dividendy, dochází k jejich zdanění už na úrovni fondu, domicil pak rozhoduje o výši daně. A právě zmíněné dvě země jsou tradičně nejvýhodnější.

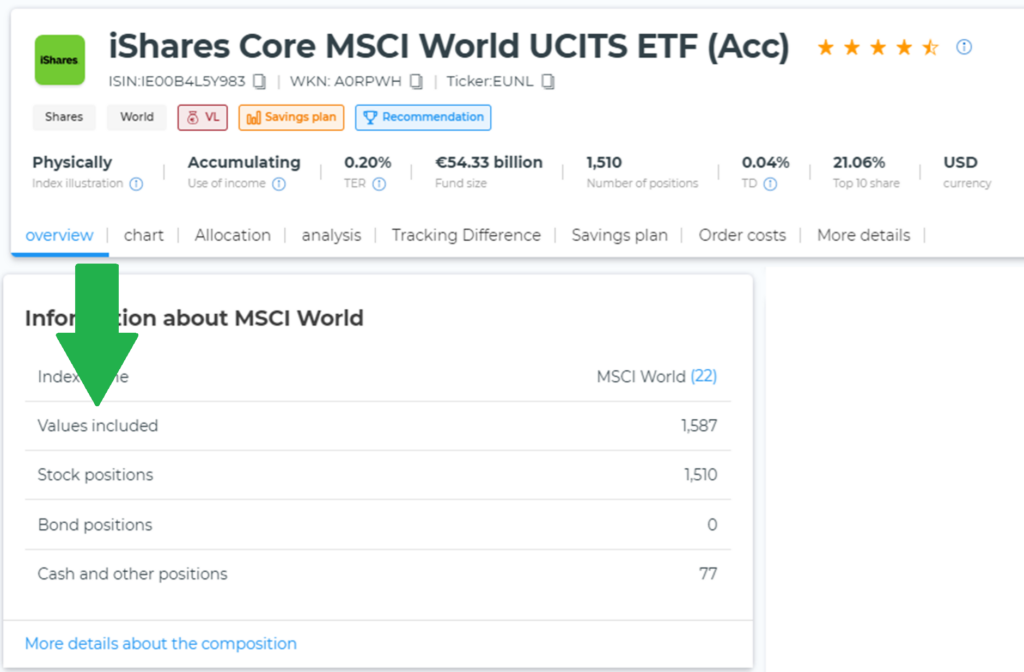

Nakládání se zisky – Jak bylo zmíněno výše, důležitých zdrojem zisků jsou také dividendy. Pokud fond drží akcie nějaké firmy a firma vyplácí dividendy, pak má fond nárok na jejich příjem. Podobně je tomu u dluhopisů. V rámci nakládání s dividendami se fond může rozhodnout, jak s dividendami naloží.

Nejdříve dividendy podléhají zdanění na úrovni fondu (proto se často volí sídlo v jednom z oněch daňových rájích) a následně se pak zisk z dividend dále “rozděluje” mezi jednotlivé investory. A právě princip jakým způsobem je zisk “rozdělen” mezi investory je klíčový. Zde existují na výběr dvě varianty: distribuční (Distributing) and akumulační (Accumulating) fond.

V distribuční variantě fond vyplácí dividendu rovnou na účet investora. Nejčastěji tedy na účet investora u daného brokera, přes kterého ETF nakupujeme. V rámci českých daňových zákonů je pak nutno příjem z dividend uvést do daňového přiznání a zdanit (ano, existují výjimky kdy se danit nemusí, ale nebudu zde rozebírat daňové zákony).

Z toho vyplývá neefektivita celého řešení. Z dividendy odvedeme další daň, čímž opět přijdeme o část zisku. Pokud se poté rozhodneme, že vyplacenou dividendu nepotřebujeme a rozhodneme se ji znovu investovat, přicházíme a možné zisky v době, kdy nejsme zainvestováni. V mezičase kdy nám byla vyplacena dividenda a než jsme ji opět investovali. Navíc, příjem dividend si musíte hlídat, evidovat a popřípadě i myslet na reinvestici a stím spojené dodatečně transakční náklady.

Mnohem jednodušší variantou je zvolit akumulační fond. Takový fond přijaté dividendy také daní na úrovni fondu, ale dividendy již nevyplácí na účet investora, ale rovnou reinvestuje v rámci fondu. Z dividend všech investorů se nakoupí další kusy akcií nebo dluhopisů a tím fond zvyšuje svou hodnotu. V rámci dlouhodobé investice je tato varianta daňově (ale i časově) optimální. Nevznikají vám žádné dodatečně transakční a daňové náklady, není nutno řešit vlastně vůbec nic. Pokud tedy budujete majetek a jste na počátku svého investičního horizontu, jednoznačně preferujte akumulační verzi.

Tip pro vyhledávání: Tracking Difference tedy odchylku ve sledování oproti indexu na webu JustETF bohužel nenajdete. Na webu Extra ETF ano. Bez registrace lze vidět údaj za poslední rok, po registraci pak lze vidět historický vývoj, průměr za sledované období a další statistiky. Pro filtraci nebo porovnání fondů tedy určitě využijte údaj TER a zvolte domicil fondu v jednom z daňových rájů. Ve fázi budování majetku (pokud nehodláte z portfolia čerpat) využijte akumulačních fondů, v opačném případě je možné zvolit fondy distribuční.

Likvidita

Jelikož se jedná o burzovně obchodovaný fond je žádoucí, aby existovala dostatečná velká nabídka v případě, že chcete dané ETF nakoupit, nebo naopak dostatečně velká poptávka, pokud chcete dané ETF prodat. Obecně lze považovat ETF za vysoce likvidní, ale samozřejmě existují mezi fondy značné rozdíly.

U výběru ETF lze docílit vysoké likvidity například tím, že se podíváme na velikost daného ETF a také na to, na kterých burzách je ETF zalistováno. Zjednodušeně lze říct, že čím větší je daný fond, tím lépe. A pokud je daný fond také listován na všech největších burzách, pak máme téměř zaručenu vysokou likviditu. V případě konkrétní burzy je dobré se podívat na průměrné množství denních obchodů (anglicky Volume).

Čím je počet denních obchodů větší, tím rychleji a pravděpodobněji najdeme protistranu k realizaci obchodu. Tento údaj lze najít například u vašeho brokera přímo v investiční platformě. Pokud by Vás toto téma zajímalo trochu hlouběji, pak doporučuji hledat témata jako je market maker, liquidity provider a arbitráž.

Tip pro vyhledávání: Při filtraci či procházení údajů na webu JustETF můžete tedy použít velikost fondu a seznam burz, kde lze ETF nakoupit jako indikátor likvidity.

Bezpečnost fondu a dlouhodobost investice

Pokud hovořím o bezpečnosti fondu a dlouhodobosti investice, pak mám na mysli vícero charakteristik.

Poskytovatel – První z nich je informace o tom, od jakého poskytovatele dané ETF nakupujeme. Nejlépe uděláme, pokud budeme nakupovat ETF od těch největších poskytovatelů na světě jako je BlackRock a jejich produkty iShares, Vanguard, SPDR, Fidelity, Invesco, Amundi a mnoho dalších. Proč?

Důvěryhodnost a částečná jistota, že poskytovatel zde s největší pravděpodobností bude i za delší dobu, přispívají k větší bezpečnosti investice. I přes všechny regulace a ochranu investorů nechcete, aby poskytovatel vašeho fondu zanikl. Takříkajíc zavřel krám a tím zanikl i váš fond, což by mohlo kromě jiného vést k dodatečným daňovým nákladům.

A na co se zaměřit dále?

Datum založení fondu – pokud je fond nový, pak si nemůžeme být jisti zda fond přežije delší dobu. Může se stát, že fond nebude mít očekávanou výkonnost, nebo že fond nezíská dostatečné množství kapitálu pod správou a bude uzavřen. O své peníze byste samozřejmě nepřišli, ty by byly převedeny na váš investiční účet (někdy rovnou do nějakého nového fondu), ale to vše by mohlo mít negativní daňový dopad.

Navíc v mezičase, kdy nejste zainvestování (časový úsek mezi tím, než by došlo k vyplacení nebo převodu prostředků a opětovnému zainvestování), byste mohli promeškat ziskové dny a tím přijít o část výnosů. Kromě uzavření fondu je další možností, že by byl fond sloučen s jiným fondem. V důsledku to pak může znamenat, že dostanete jiné ETF, které může mít jinou nákladovost, jinou metodologii, či samotné složení nebo zaměření. Nový fond již nemusí zapadat do vašeho portfolia.

Zda tento proces sloučení může mít také nějaké negativní daňové dopady, jak se provádí a zda je možno přesun odmítnout a nechat si vyplatit peníze vám neřeknu, protože s tím nemám zkušenosti. Zřejmě to bude případ od případu. Logicky musíte s přesunem do nového fondu souhlasit, takže odmítnou přesun zřejmě půjde, ale daňovým dopadům se s největší pravděpodobností nevyhnete. Jistě se dají najít nějaké podrobnější informace na internetu, já je zatím nehledal.

Vyhnul bych se tedy fondům, které mají velmi krátkou historii. V rámci krátké historie fondu si nemůžeme být jisti, jak si bude fond vést v budoucnu. Zda zvolená metodologie a implementace je správná. Ale jako vždy, existují výjimky a nelze brát datum založení jako nějaké dogma, podle kterého se musíme řídit.

Například v minulosti bylo hodně časté, že fond měl pouze svou distribuční variantu, tedy variantu, kdy byly dividendy vypláceny přímo investorovi na investiční účet u brokera. A až později byla založena akumulační verze toho samého fond. V takovém případě je možné udělat vyjímku (s přihlédnutím na ostatní charakteristiky) a datum založení neřešit.

Velikost fondu – s datem založení je také spjata velikost fondu. Už jsme si řekli, že fond by měl být likvidní, tedy čím větší tím lepší. Také jsme si řekli, že pokud fond nedosáhne požadované velikosti, může být uzavřen. Z těchto důvodu bych se raději úplně vyhnul fondům, které mají velmi malý majetek pod správou.

Za malý majetek bych považoval cokoliv pod +- 30M EUR, ale tato hranice je hodně subjektivní. Obecně lze říci, že pokud fond nezíská dostatečný kapitál pod správou, pak se poskytovateli s největší pravděpodobností nevyplatí takový fond provozovat, protože pro něj nebude ziskový.

Jednoduchost nákupu – Poslední v řadě v rámci dlouhodobosti investice zmíním jednoduchost nákupu.

Co je tím myšleno? Pokud najdeme ve všech předchozích charakteristikách dvě shodná ETF, tak nákup jednoho ETF může být jednodušší, než nákup druhého ETF. Jak je to možné? Nebudu vás dlouho napínat, to co ovlivňuje jednoduchost nákupu je samotná cena ETF.

V příkladě, kdy máme dvě ve všech ostatních ohledech totožná ETF, jedno stojí 100 EUR a druhé 10 EUR , tak to druhé je lehčí nakoupit. Každý broker neumožňuje nákup frakcí (části akcie) a někdo nakupovat frakce nechce. Proto pro někoho, kdo chce investovat pouze 1000 Kč měsíčně je jednodušší nákup ETF s cenou 10 EUR. Investor si toto ETF může koupit každý měsíc, to druhé však ne. Pro nákup druhého ETF by musel šetřit cca 3 měsíce. Případně také může nastat situace, kdy daný měsíc budete mít o něco menší (nebo naopak o něco větší) částku na investici. V rámci nižší ceny ETF se vám bude lépe pracovat s možností nákupu více (nebo méně) kusů vybraného ETF.

Není to nic úplně zásadního, co by mělo velký vliv na dlouhodobou investice, ale vždy je lepší investovat peníze hned, když je mám. Z tohoto důvodu je dobré přihlédnou k ceně ETF.

Tip pro vyhledávání: Poskytovatel fondu, datum založení a velikost aktiv pod správou fondu je součástí snad všech platforem pro vyhledávání ETF. Proto je dobré si ETF odfiltrovat, případně alespoň seřadit dle zmíněných charakteristik. Samotná cena ETF někdy uváděna bývá a někdy ne. Každopádně je dobré si ji dohledat.

Replikační metoda

Co přesně se skrývá za tímto lehce vědecky znějícím pojmem? Pokud to hodně zjednoduším, tak replikační metoda určuje, jakým způsobem fond napodobuje index, který se snaží kopírovat. Replikační metoda blíže specifikuje princip kopírování indexu. Určuje, zda fond nakupuje opravdové akcie firem z indexu a ty drží v rámci fondu, nebo zda k replikaci indexu využivá nějakých finančních derivátů, nejčastěji swapů.

Pokud fond nakupuje opravdové akcie firem, pak se tomu říká fyzická replikace. Pokud je použito finančních derivátů, pak se jedná o tzv. syntetickou replikaci.

V rámci fyzické replikace může fond aplikovat takzvanou úplnou replikaci, tedy napodobuje úplně přesné složení indexu a všech firem v něm v daném poměru jak to uvádí index.

Další alternativou pro fyzickou replikaci je pak tzv. vzorkování či optimalizovaná fyzická replikace. V této alternativě fond například nenakupuje úplně všechny akcie z indexu, ale pouze ty, které jsou dostatečně likvidní, mají větší váhu než stanovené minimum atd. Fond také může nadvážit nebo podvážit konkrétní akcii, sektor, nebo zemi.

V rámci syntetické replikace pak fond nedrží fyzické akcie, ale nakupuje finanční deriváty (nejčastěji swapy), které slouží k napodobení složení indexu. Fond může i v rámci syntetické replikace aplikovat optimalizované vzorkování a nesnažit se index kopírovat úplně.

Pokud srovnáme fyzickou a syntetickou replikaci, pak syntetická replikace bývá většinou levnější. Fondy mají menší náklady pokud nakupují finanční deriváty než při nákupu a držení fyzických akcií. Fondy se syntetickou replikací se většinou vyznačují (není pravidlem) nižší nákladovostí. Nutno však dodat, že tato nižší nákladovost je vykoupena o něco větším rizikem při nákupu fondů se syntetickou replikací.

Proč je fyzická replikace bezpečnější? Protože pouze v rámci syntetické replikace může dojít k tzv. riziku protistrany (angl. counterparty risk). Riziko protistrany je možnost (málo pravděpodobná, ale stále pravděpodobná), že jeden z účastníků transakce (obvykle velká banka, obchodník s cennými papíry nebo jiná finanční instituce) může nesplnit svůj smluvní závazek v rámci vypořádání oněch finančních derivátů (swapů).

Existuje například malá šance, že protistrana během finanční krize, nebo většího kolapsu a propadu trhu zkrachuje a nebude již schopna vyplatit očekávaný výnos. Tím by investor utrpěl jistou trvalou finanční ztrátu.

Tomuto riziku se lze samozřejmě bránit v rámci fondu a například UCITS fondy se syntetickou replikací podléhají přísnější regulaci a je jasně definováno a regulováno, jakým způsobem se musí fond chránit a jak riziko protistrany minimalizovat.

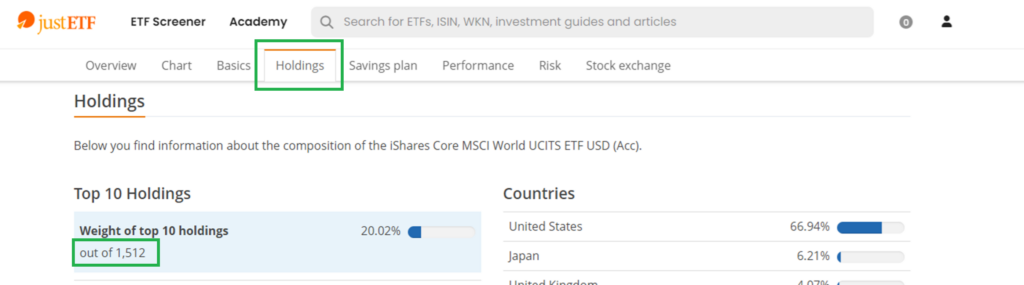

S volbou replikační metody se váže ještě jeden další údaj a tím je počet jednotlivých složek, které daný index a následně i daný fond sleduje. V kontextu akciových ETF jsou složkami myšleny jednotlivé akciové společnosti. Anglicky se tento pojem nejčastěji označuje jako constituents (number of constituents), nebo holdings (number of holdings).

Tento údaj nám říká, kolik jednotlivých složek (akciových společností) je zahrnuto ve fondu. A jak jsme si již pověděli, fond může zvolit úplnou, nebo optimalizovanou replikační metodu. A právě v rámci optimalizované metody a dříve popsaným důvodům, mohou být některé složky (společnosti) z indexu nezahrnuty do fondu.

Na webu JustETF můžete počet složek ve fondu nalézt v záložce „Holdings“.

Na webu ExtraETF pak v přehledu (overview) o fondu dole na stránce. Nutno říct, že né vždy jsou tyto údaje na zmiňovaných webech úplně aktuální. Avšak k razantním změnám ve složení indexu nebo fondu příliš často nedochází, proto je i tento údaj pro nás více než dostačující.

Pokud chcete vědět aktuální a přesnou hodnotu, pak je potřeba si najít daný index nebo fond přímo u poskytovatele a nahlédnou do aktuálního informačního listu (dokumentu), který se anglicky nazývá Factsheet. V tomto dokumentu naleznete vždy ty nejaktuálnější údaje.

A proč je vlastně tento údaj, toto číslo důležité? Jde nám především o diverzifikaci a pochopení, jak přesně fond daný index kopíruje. Pokud v rámci optimalizované replikační metody fond obsahuje jen 100 složek, ale index obsahuje celkem 3000 složek, pak přicházíme kromě jiného o jistou míru diverzifikace.

Nemusí být nutně špatně, pokud fond má výrazně jiný počet složek než index (mohou pro to být adekvátní důvody), avšak vždy bychom měli toto číslo porovnat s jiným konkurenčním fondem, který sleduje stejný index a podívat se na rozdíly mezi jednotlivými fondy.

Avšak i tento údaj může být občas lehce zkreslující, protože né vždy musí platit, že větší počet složek se rovná větší diverzifikaci. Mnohem lepší je si spočítat takzvany efektivní počet složek, anglicky označován jako Effective Number of Constituents (ENC).

Při výpočtu ENC je brána v potaz také váha jednotlivé složky v rámci fondu či indexu a hodnota ENC pak následně lépe vysvětluje míru diverzifikace.

Pro bližší vysvětlení co je to efektivní počet složek (ENC) vás odkážu na samostatný článek, kde je vše vysvětleno dopodrobna a navíc je vše doplněno o reálné příklady výpočtu a ukázky z rozboru vybraných ETF fondů.

Tip pro vyhledávání: Až budete vybírat fond, zaměřte se na nějaký druh fyzické replikace, nebo berte v potaz ono zvýšené riziko v rámci syntetické replikace. Nic se nemusí stát, ale pokud mám jinou a velmi podobnou alternativu fondu s fyzickou replikací, zvolil bych fond právě s fyzickou replikací.

Strategie a metodologie fondu

O metodologii s jakou fond pracuje se většinou můžeme dočíst v dokumentaci fondu. Použitá metodologie vás bude nejvíce zajímat převážně u nějakých specializovaných nebo faktorových ETF (např. u ETF zaměřeného na hodnotové akcie, nebo u multi faktorových ETF), kde je dobré rozumět tomu, jakým stylem fond vybírá akcie (firmy) do svého fondu. Volba správné metodologie je klíčová!

Pokud bychom šli do extrému, tak fond může mít v názvu “value” a jevit se jako ETF zaměřené na hodnotové firmy, ale pokud použije metodologii jinak než očekáváte, pak je možné, že se vůbec nebude jednat o hodnotové ETF, popřípadě kvalita hodnotových akcií nebude taková, jaká by měla či mohla být. Může se stát, že možné premium, které chceme zachytit použitím faktorového ETF nebude tak velké, jak by mohlo být a to jen díky špatně zvolené metodologii. Více o tomto tématu se můžete dočíst v samostatné sérii článků o faktorovém investování.

Které charakteristiky nejsou důležité?

Pro úplnost ještě dodám pár bodů, které nejsou z hlediska výběru ETF důležité a nehrají téměř žádnou roli při výběru. Respketive je to otázka osobní preferencí každého jedince, ale nedá se říct, že by jedno, či druhé, bylo špatně.

Výkonnost – Možná jste si všimli, že vůbec nikde nezmiňuji výkonnost fondu. Není úplně pravda, že bych na minulou výkonnost fondu nekoukal, to říct nemohu. Vždy se podívám, jakou výkonnost měl daný fond ve srovnání s fondy ze stejné kategorie a také porovnám výkonnost oproti benchmarku, oproti sledovanému indexu. Opět se oklikou vracím k pojmu Tracking Difference, o kterém jsem psal již dříve.

Avšak výkonnost sama o sobě nemá na výběr ETF vliv. Né nadarmo se říká, že minulá výkonnost není ukazatelem a ani zárukou budoucí výkonnosti. A na to je třeba pamatovat. Pokud bychom šli více do hloubky, pak je mnohem důležitější metodologie jakou se ETF prezentuje a jak je provedena její implementace v praxi.

Měna nákupu – je úplně jedno, ve které měně je ETF denominováno. Je jedno zda nakoupíte ETF denominované v USD nebo EUR. I když se pak může zdát, že jedno ETF je výkonnější než druhé, tak tomu tak není. Po převodu na společnou měnu bude výkonnost stejná (až na drobné rozdíly v čase). Jde čistě o vaši osobní preferenci, zda nakupujete v USD, EUR, nebo v jiné měně. Jediné co hraje roli je, zda a kolik platíte při nákupu za konverzi měn.

Měna, ve které jsou držena aktiva – opět se nedá říct, že pokud fond drží aktiva v USD je lepší než fond, který drží aktiva v EUR. V rámci diverzifikace je dobré být exponován do více meň a například nemít jen fondy, které drží aktiva v eurech. Avšak pokud tak někdo činí, nemohu říct, že by udělal špatně, že by dolarový fond byl lepší.

Měnové zajištění – pokud jste se ještě s tímto pojmem nesetkali, tak nezoufejte, není to nic složitého. V principu jde o ochranu investice z hlediska pohybu kurzů. Jedná se vlastně o takové pojištění investice oproti výkyvu měn. Pokud máte příjem v českých korunách, které následně převádíte na eura nebo dolary, pak tento převod uskutečňujete za nějaký kurz v daném čase. A to jak při nákupu, tak při prodeji. Může se stát, že jedna měna z daného páru značně posílí (nebo oslabí) a vy tak můžete dostat méně (nebo naopak více). A tento rozdíl může být až desítky procent.

A právě k zamezení tohoto pohybu slouží měnové zajištění. Samozřejmě jako každé pojištění i měnové zajištění něco stojí a jsou s ním spojené dodatečné náklady. O výhodnosti nebo naopak nevýhodnosti měnového zajištění existují časté pře a rozpory. Zda zvolil měnové zajištění nebo ne je opět otázkou osobní preference, osobního přesvědčení. Sám zastávám názor, že u dlouhodobé investicí do akcií se není třeba zajišťovat, avšak u krátkodobější investice do dluhopisů bych zajištění volil.

Každopádně měnové zajištění do české koruny u žádného ETF nenajdete. Pokud jej budete chtít, bude hrát pouze roli v případě, že máte například příjem v eurech a chcete se zajistit do eura.

Udržitelnost – poslední charakteristikou kterou zmíním je udržitelnost. Už jen samotné téma udržitelnosti rezonuje poslední dobou ve světě velmi často a i v rámci ETF fondů je toto téma často zmiňováno. Existují varianty fondů, které jsou zaměřeny pouze na udržitelnost a dle toho si fondy (indexy) vybírají, které firmy budou zahrnuty do výběru a které ne.

Například bývají velmi často vyřezeny firmy ze zbrojního průmyslu, nebo firmy, které v rámci svého podnikání hodně znečišťují přírodu (např. různí těžaři). Zde je takový výběr opodstatněný nebo ne, nechám na vás. Z morálního hlediska to chápu a souhlasím, ale nemyslím si, že by toto téma mělo být promítnuto do světa investic.

Co se týče investování samotného tak nevěřími, že by udržitelnost měla mít zásadní a dlouhodobý vliv na výkonnost. Pokud budou udržitelné fondy výkonnější než jejich alternativy, které tento princip neaplikují, pak je to jen otázkou času, než si trh najde svou cenu a tento poměr se znovu vyváží, nebo otočí. Dle mého jde jen o nějakým současný trend, který tak jako všechno jednou pomine a vše se vrátí do normálu.

Nebojte se toho!

Ačkoliv se to možná nezdá, tak výběr a vyhledávání ETF není žádná věda. Pokud pominu nějaké úzce specializované ETF, pak se dá říct, že ty nejstarší, největší a mnohdy i nejlevnější ETF jsou to nejlepší co můžete zvolit.

Nesnažte se hledat skrytý poklad. Pokud by nějaký takový fond existoval, jistě velmi rychle přitáhne na sebe pozornost a tím si získá i investory a majetek pod správou. Ano, podmínky se mohou měnit v průběhu času a již několikrát se stalo, že fond výrazně zlevnil oproti své konkurenci. To však není něco, co bychom museli brát v potaz každý měsíc. Sednout si jednou za rok nad své portfolio a zjistit, zda se neudály nějaké zásadní změny v rámci nabízených ETF bohatě stačí.

Samotná stránka JustETF má mnohem více možností než jsem zmínil. Existují zde různí průvodci vyhledáváním ETF, či seznamy nejoblíbenější a nejpoužívanějších ETF napříč kategoriemi. I když neumíte anglicky, nebojte se toho. Stačí vám porozumět pár základním termínům a zbytek je již jen o číslech.

A pokud si i přes toto vše nevíte s výběrem ETF rady, prohlédněte si mou sekci Nejlepší ETF, kterou se snažím průběžně aktualizovat a doplňovat ať už na základně osobního průzkumu, nebo podnětů čtenářů. Pokud najdete nějaké zajímavé ETF, dejte mne vědět do komentářů.

A jak vyhledáváte ETF vy? Máte nějaká jiná kritéria, která používáte při výběru? Nebo nějaký jiný oblíbený web kde lze vyhledávat ETF? Dejte mi vědět do komentářů, nebo emailem

Děkuji za návod, velmi užitečné informace.