Jak velký bude přínos dalšího fondu v protfoliu, pokud takovému fondu dáme velmi malou alokaci? A je opravdu žádoucí zbytečně komplikovat složení portfolia? Na to se podíváme v dnešním článku.

Přínos dalšího fondu v portfoliu

Velmi často lze pozorovat, že investoři své portfolio, při jeho tvorbě, zbytečně komplikují a zařazují do něj nějaký fond hlavně z důvodu zvýšení výnosu.

Věrní čtenáři mého blogu jistě vědí, že jsem zastánce jednoduchosti. Pro mnoho běžných investorů stačí jedno jediné ETF sledující nějaký světový index. Avšak nebráním se tomu, aby bylo v portfoliu více fondů, dává-li to smysl a investor ví co dělá. Sám vlastním více než 1 fond.

Kdy to může dávat smysl? Například v případě, že fond zařazujeme do portfolia z důvodu diverzifikace, snížení rizikovosti, rozdílné korelace s původním fondem, kvůli jiné třídě aktiv ve fondu, nebo také z důvodu expozice vůči faktorům (ale i zde to je již diskutabilní).

Je-li však jedinou motivací zvýšení výnosu, pak to možná až tak velký smysl nedává. Proč? Pojďme si položit jednu zásadní otázku:

Zamysleli jste se někdy nad tím, o kolik větší bude celková hodnota vašeho portfolia (při různé alokace a při různém nadvýnosu) na konci investičního horizontu v případě přidání dalšího fondu do portfolia?

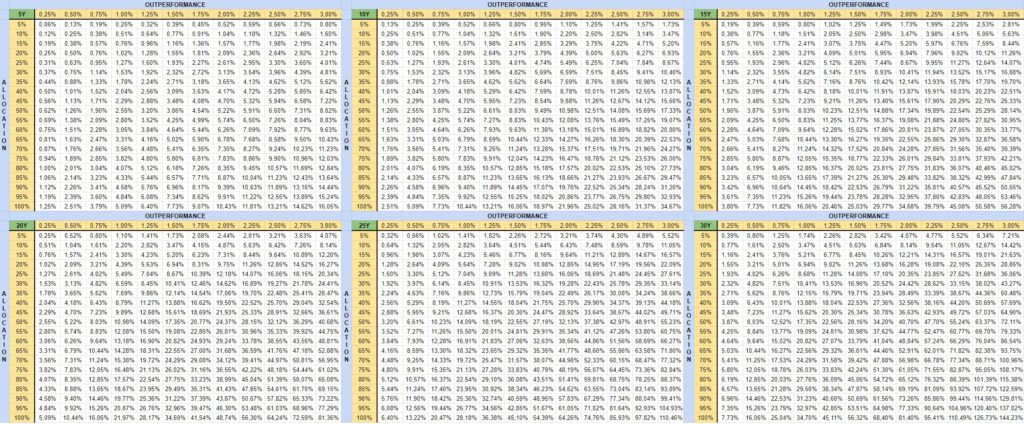

Trochu jsem si hrál s čísly a níže naleznete tabulku přínosu dalšího fondu v portfoliu. Někdy je až překvapivé, jak málo (nebo možná pro někoho moc), vám přinese přidání dalšího fondu v konečném zúčtování.

Příklady nevhodného zařazení dalšího fondu do portfolia

Již mnohokrát jsem viděl portfolio složené z jednoho ETF sledující nějaký světový index a k tomu druhý (nebo i třetí a čtvrtý) fond, říkejme mu třeba Fond X, jenž byl zařazen do portfolia pouze s očekáváním, že onen Fond X přinese určitý výnos navíc.

Pod Fondem X si můžete představit například ETF na S&P 500, NASDAQ, nějaké tématické ETF ala AI, popřípadě ETF pro nadvážení konkrétní země, nebo sektoru. V tomto případě se rozhodně nejedná o smysluplný důvod pro zařazení takového fondu do portfolia. Je víc než zřejmé, že opravdu jedinou motivací je honba za výnosem.

Často takovému fondu investoři dají v portfoliu mnohem menší váhu, protože přece co kdyby se mýlili? Fondu X pak dávají alokaci třeba jen 5%, 10% nebo 15% a podobně.

Má taková alokace vůbec smysl? Jste si jisti že víte, nebo alespoň tušíte, jaký přínos bude mít onen další fond v portfoliu? A to i za předpokladu, kdyby opravdu doručil vámi požadovaný nadvýnos po celý investiční horizont? Pojďme se na to společně podívat.

Tabulka přínosu dalšího fondu v portfoliu

Níže můžete nalézt tabulku, jaký přínos bude mít další fondu v portfoliu, pokud onen fond bude mít alokaci X% a přinese nadvýnos Y% na délce investičního horizontu Z.

Tabulka je spočtena pro počáteční hodnotu portfolia na začátku investičního horizontu a nebere v potaz následnou měsíční úložku. Také nejsou zohledněny žádné poplatky spojené s nákupem a správou portfolia složeného z více ETF, včetně času a možných nákladů (včetně daní) spojených s rebalancí. Tento modelový příklad byl udělán bez rebalance.

V případě, že bychom rebalancovali alespoň 1x ročně, byl by přínos dalšího fondu ještě menší. V našem aktuálním nastavení, jehož výsledky jsou prezentovány v tabulce, byl výnos fondů stanoven lineárně a to tak, že výnos onoho Fondu X byl vždy větší. V případě rebalance bychom tedy vědomě rebalancovali každý rok z více výnosného fondu do méně výnosného fondu a výsledek by byl ještě o něco horší, než jak je nyní prezentováno.

Pokud je vynechána měsíční úložka, pak je krása téhle tabulky v tom, že výsledná celková hodnota portfolia je nezávislá na velikosti počáteční investované částky a zhodnocení fondu (důležitý je pouze nadvýnos). Také se nemusíme zabývat nákladovost jednotlivých fondů, protože tento rozdíl je skryt (již započítán) v očekávaném nadvýnosu.

V případě pravidelné měsíční úložky se prezentace výsledků již komplikuje, ale obecně lze říct, že efekt postupně klesá. Tedy hodnoty jsou vždy menší než v prezentované tabulce. To vše v závislosti na tom, jak veliká je měsíční úložka v poměru k celkové hodnotě portfolia.

Jak v tabulce číst

Pojďme si společně ukázat jak můžete v tabulce číst a co si z prezentovaných výsledků můžeme odnést.

Postupujte následovně:

- Nejprve si určete svůj investiční horizont, který vás zajímá (zelené pole). 5Y znamená 5 let, 10Y znamená 10 let, atd.

- Následně si na řádku určete požadovanou alokaci, kterou chcete přiřadit Fondu X

- Nakonec si ve sloupci určete očekávaný nadvýnos oproti původnímu fondu, který požadujete od Fondu X

- Číslo, které najdete tam, kde se vám řádek a sloupec protne značí, o kolik bude hodnota vašeho portfolia na konci investičního horizontu větší.

Modelový příklad

Dejme tomu, že vlastníte ETF sledující nějak světový index. Může se jednat například o ETF sledující jeden z těchto dvou oblíbených indexů a to MSCI World nebo FTSE All-World.

Nyní uvažujete o tom, že byste přidali do portfolia například nějaké ETF sledující index S&P 500 nebo NASDAQ. Protože nechcete moc riskovat, zvolíte pro alokaci dalšího fondu 10% z celkové hodnoty vašeho portfolia.

V tomto modelovém příkladě vidíme, že přidání takového fondu do portfolia nemůže mít žádný jiným význam, než je sázka na očekávaný větší výnos (a tedy větší riziko).

Přidáním takového fondu do portfolia žádným způsobem nezvyšujete diverzifikaci a nadvážením určitého sektoru (v případě indexu NASDAQ) nebo regionu (v případě indexu S&P 500) se vystavujete specifickému či idiosynkratickému riziku.

Jedná se o tzv. nekompenzované riziko, tedy podstupuje-li investor toto riziko, které lze odstranit diverzifikací, pak jeho podstoupení není nijak kompenzováno.

Dejme ale tomu, že onen další fond skutečně přinese očekávaný nadvýnos po celou dobu zvoleného investičního horizontu a stanovit si očekávaný nadvýnos 2% (což je opravdu hodně těžké dosáhnout) oproti fondu, sledujícím světový index.

Parametry pro hledání v tabulce jsou tedy tyto:

- Horizont 20let (20Y)

- Alokace 10%

- Nadvýnos 2%

Tušíte alespoň trochu jak moc velký (nebo malý) význam, bude mít na celkovou hodnotu portfolia přidání fondu na konci?

Nahlédnutím do tabulky zjistíte, že konečná hodnota portfolia na konci investičního horizontu bude pouze o 4,87% větší, než kdyby jste zůstali u původní 100% alokace do jediného fondu.

Lehce si pak můžeme spočítat, že pokud by hodnota portfolio bez použití dalšího fondu byla na konci 5 000 000 Kč, pak s použitím dalšího fondu to bude v tomto modelovém případě 5 243 500.

Zda je rozdíl veliký, nebo malý, nechám na posouzení každého z vás. Opět jen dodám, že v realů to bude zřejmě ještě mnohem méně po odečtení dalších nákladů za nákup, rebalanci a využití dodatečných měsíčních investic.

Odkaz na zdrojovou tabulku s daty

Pokud si chcete více pohrát s daty, nebo namodelovat váš konkrétní případ včetně využití měsíčních investic, přikládám odkaz na stažení.

Pro výpočet byla použita aplikace google sheets a funkce FV (FutureValue). Doporučuji si udělat vlastní kopii dokumentu a tam si hrát. Originál je uzamčen proti úpravám, lze pouze komentovat.